Η ιστορία της Απιδιάς

|

Χάρτες της Απιδιάς |

Η Απιδιά – Κώμη – Παλαιά – Απιδέα

Από το βιβλίο του Αντωνίου Δημ. Κατσώρη

(ΕΠΑΡΧΙΑ ΕΠΙΔΑΥΡΟΥ ΛΙΜΗΡΑΣ εκδ. 2α 1972)

Το χωριό, ως και ο γύρω τόπος είχε κατοικηθεί από της νεολιθικής εποχής. Δείτε σχετικό χάρτη.

Περί αυτού μαρτυρίαν αποτελούν τα ευρεθέντα όστρακα κάτω από τα ερείπια του φραγκικού κάστρου.

Διά πρώτην φορά ιστορικώς αναφέρεται από τον Παυσανίαν με το όνομα Παλαιά επάνω εις την κεντρικήν οδόν Σπάρτης – Γερονθρών – Ακριών – Ασωπού . Από μερικούς υπετέθη ότι δεν ωνομάζετο Παλαιά, αλλά Πλειαί, επειδή εβασίσθησαν εις γραπτάς μαρτυρίας αρχαίων, ως και νεωτέρων γεωγράφων και ιστορικών: όπως ο Πλίνιος γράφει «Πλειαί έκειτο μεταξύ το μεν Ακριών και Γυθείου, το δε ‘Ελους και Λεύκης» ο Τίτος Λίβιος «Imminet hic locus et Leucisset Acri is» ο Μύλλερ τοποθετεί τας Πλειάς μεταξύ Ακριών και Λεύκης προς Ασωπόν.

Ενώ άλλοι, όπως ο Livy (XXXY 27), ο Ληκ (III σ.8), ο Boblaye (σ.95), ο Κούρτιος (II σ.163) βασιζόμενοι εις την πληροφορίαν του Παυσανίου δέχονται ότι η πολίχνη Παλαιά υπήρχεν ακριβώς επάνω εις την δημοσίαν οδόν από Γερόνθας εις Ακριάς.

Η πολίχνη Πλειαί κατά τον Βίρχιον ήτο προάστιον της Σπάρτης, κατά δε τον Μεούρτιον « Πλειαί εστί παραποίησις του ονόματος Βοιαί». Εις τα Πλειάς υπήρχεν ιερόν Αρτέμιδος της Προστάτιδος με αφιερωτικόν ανάγλυφον.

Εις την πεδιάδα της Παλαιάς συνεκρούσθησαν αι υπό τον Φλαμινίνον ρωμαϊκαί λεγεώνες με τον υπό τον βασιλέα της Σπάρτης Νάβιν σπαρτιατικόν στρατόν.

Κατά τα μέσα του 8ου μ.Χ. αιώνος εδέχθη τον αποικισμόν των Σλαύων, ως μαρτυρείται εκ των τοπωνυμιών Κριτσόβα, Πάντοβα. Η εγκατάστασις των Σλαύων ήτο προσωρινή, διότι ταχέως επήλθε συγχώνευσις με τους εντοπίους ‘Ελληνας.

Από τον 11ον μ.Χ. αιώνα έλαβε την νέαν ονομασίαν Απιδέαι (εκ των φυομένων εκεί δένδρων). Τότε εκτίσθη και ο αξιόλογος ναός της Παναγίας.

Εις τον αργυρόβουλον λόγον του δεσπότου του Μυστρά ορίζεται δι’ όποιον εκ της πολίχνης ήθελε μεταβή εις την Μονεμβασίαν «οίος δε εξ αυτών βουληθή ελθείν εις Μονεμβασίαν, ίνα αναφέρη και ερωτά πρώον περί τούτου την βασιλείαν μου και καθώς ορίζει αυτή να γίνεται».

Κατά τους χρόνους της Φραγκοκρατίας επί του λόφου Κριτσόβα είχε κτισθή από τους Φράγκους ηγεμόνας οχυρόν φρούριον, δια να επιβλέπη και φρουρή την ζωτικήν δι’ αυτούς οδικήν αρτηρίαν από Σπάρτης εις Μονεμβασίαν.

Με τον αποικισμόν των Αλβανών εις τα ορεινά του ‘Ελους ήλθον και εγκατεστάθηκαν πολλαί οικογένειαι αυτών.

Επί Τουρκοκρατίας η πολίχνη υπέστη πολλάς δοκιμασίας και καταστροφάς.

Η πρώτη καταστροφή έγινε προ της αλώσεως της Πελοποννήσου και είχε τότε 400 οικογενείας.

Η δευτέρα καταστροφή έγινε μετά τα Ορλωφικά του 1770.

Η Τρίτη το 1825 από τον Ιμβραήμ.

Το 1828 συμφώνως προς επίσημον έκθεσιν ευρίσκετο εις την εξής κατάστασιν «οικογένειαι 25. Η γη 25 χιλιάδες στρέμματα, που είναι πρώτης, δευτέρας και τρίτης ποιότητος. Εδούλευον πριν ζευγάρια 100. Γιδοπρόβατα 2 χιλιάδες».

Μεταπελευθερωτικώς η ονομασία απλοποιήθη και από Απιδέαι έγινεν Απιδέα.

Διά δε Βασιλικού Δ/τος του 1833 έγινεν έδρα του συσταθέντος Δήμου ‘Ελους.

Α ρ χ α ι ό τ η τ ε ς.

Η Απιδέα εξαιρετικόν παρέχει ενδιαφέρον διά τους ανθρώπους της αρχαίας και βυζαντινής τέχνης.

Διά τας προϊστορικάς αρχαιότητας υπάρχουν αι αυθεντικαί πληροφορίαι των Waterhouse και Simpson (BSA τομ.55 σ.86). Ο υπεράνω του χωρίου λόφος εις τα δυτικά εκαλύπτετο από όστρακα χρονολογούμενα από τους νεολιθικούς μέχρι τους κλασσικούς χρόνους. Πρέπει να είναι η θέσις και των δύο δηλ. της Παλαιάς και του πρώην οικισμού. Δύο είδη της νεολιθικής εποχής συνελέγησαν. Το πρώτον ομοιάζει του Θεσσαλικού Α3β (Τσούντας 177) ασπροκόκκινον και έχει υπόφαια διακοσμητικά σχέδια με βλαστόν φυτού. ‘Ομοιον πήλινον αγγείον ευρέθη εις την Παλαιά Κόρινθον, εις την Νεμέαν και εις το Ηραίον του ‘Αργους. Το διακοσμημένον πήλινον αγγείον εις την Ασέαν είναι πιθανώς το ίδιον, αν και τα τεμάχριά του είναι γυαλισμένα και έχουν σκούρον χρώμα.

Το δεύτερον είναι πολύχρωμον πήλινον αγγείον, που ανταποκρίνεταιο εις τα Β3Β Θεσσαλικά πήλινα αγγεία. ‘Ομοια ευρέθησαν εις πολλά μέρη της Πελοποννήσουν και δείχνουν χαρακτηριστικά της Υστεροελλαδικής εποχής επί της ελληνικής χερσονήσου.

Το συλλεγέν πήλινον αγγείον της Πρωτοελλαδικής εποχής είναι Α3, Ρ και Ε.

Η μεσοελλαδική εποχή αντιπροσωπεύεται 1/ από εν αγγείον του γκρίζουν μινυακού τύπου εξαιρέτου ποιότητος, 2/ εν αγγείον του κιτρινωπού Μινυακού τύπου και 3/ από εν αγγείον αγυάλιστον ζωγραφισμένον. Η πλειονότης των αγγείων της Υστεροελλαδικής εποχής είναι καλή, εγκλείουσα 1/ βάζα καλώς διακοσμημένα 2/ τεμάχια από εν όστρακον αλαβάστρου με σχέδια επάνω 3/ εν όστρακον από δοχείον με σχέδια κρίνου επάνω 4/ βάζα πλατειά και με μικρά με μορφάς επάνω 5/ κύλικες 6/ κύπελλα και 7/ στάμνες. Της πρωτογεωμεττρικής (της προδωρικής) συνελέγη το 1957 εν όστρακον. Τα πήλινα αγγεία της κλασσικής εποχής είναι στιλπνά μαύρου χρώματος.

Οι ίδιοι αρχαιολόγοι εξήτασαν και μία άλλην θέσιν, που ευρίσκεται μεταξύ Απιδιάς και Γουβών επί ενός μικρού οροπεδίου,1/2 χιλιομέτρου από την κορυφήν του μικρού όρους Βόντα Ν. του δρόμου. Εσημείωσαν δε τα εξής : Εκεί υπάρχει ωραία πηγή με ροήν εντός μιας εξ απομιμήσεως βάσεως κομμένης ειις τον βράχον. Ολόκληρος η περιοχή καλύπτεται με πέτρας τοποθετημένας εις τάξιν, από κόκκινα κεραμίδια και από αγγεία στιλπνά μαύρου χρώματα της κλασσικής εποχής. Η θέσις κατοικήθη κατά τους κλασσικούς και ελληνιστικούς χρόνους.

Ουχί μακράν του δρόμου εις τα αριστερά είναι το μ ικρόν εξωκκλήσιον του Αγίου Κωνσταντίνου. Η θέσις πιθανόν ευρίσκεται επί της αρχαίας οδού από την Παλαιάν εις τας Γερόνθρας.

Σπουδαιοτέραν αξίαν έχουν οι αρχαιότητες της βυζαντινής εποχής και διατηρούν σημαίνουσαν θέσιν εις την βυζαντινήν αρχιτεκτονικήν τα ων ναών.

Πληροφορίαι κύρους αρύονται από την μελέτην του ακαδημαικού και καθηγητού Πανεπιστημίου Αναστ. Ορλανδου (επετηρίς βυζαντινών σπουδών τομ.(1927) σ.344). Εις Απιδέαν και Γεράκι διετηρήθησαν τρείς παλαιότατοι βασιλικαί (πρόκειται περί του ενοριακιύ ναού της Κοιμήσεως της Θεοτόκου) και αξιόλογη δια τον ασυνήθιστον εν Ελλάδι αρχιτεκτονικόν τύπον. Παρουσιάζουν α υ θ ε ν τ ι κ ά δ ε ί γ μ α τ α α ν α τ ο λ ι ζ ο υ σ ώ ν β α σ ι λ ι κ ώ ν.

Ο ανατολικός τύπος εκκινήσας εκ της Ανατολίας έσταθμευσεν εις την Κρήτην εκείθεν δε ήλθε εις την Ελλάδα. Ο λακωνικός κόλπος παρέχει τον πλησιέστερον προς την Κρήτην λιμένα της Ελλάδας. Είναι λοιπον φυσικώτατον εις τα πλησίον αυτού χωρίαν Απιδέαν και Γεράκι να εύρωμεν κυρίως αυθεντικά δείγματα ανατολιζουσών εκκλησιών. Ο ανατολικός τύπος επορεύθη εις την Δύσιν.

Η ανεύρεσις βασιλικών εν Απιδέα και Γερακίω ανατολικού τύπου ενισχύει κατά πολύ την γνώμην περί της μεγάλης επιδράσεως ην έσχεν επί της ελληνικής ναοδομίας κατά τον Μεσαίωνα ή αρχιτεκτονική των εκκλησιών της Ανατολής.

Αλλά και ο Millet (L’ecole Oregue dans l’ architecture Byzantine Pariw 1916 σ.36) διευρευνων την αρχιτεκτονικήν των εν Ελλάδι βασιλικών κατέληξεν εις το συμπέρασμα ότι από Μακεδονίας μέχρι Πελοποννήσου ( Απιδέας και Γερακίου ) εφηρμόσθη κυρίως ή μετά κτιστής μέσης καμάρας βασιλική ουχί όμως τυφλή, ως εν Ανατολή, αλλά με υψηλόν φωταγωγόν φέροντα πολλά παράθυρα, όπως συνηθίζοντο όμοιοι φωταγωγοί εις βασιλικάς ελληνιστικού τύπου (Καστοριάν, ΄Αρταν, Βλαχέρνας κ. άλλ.) .

Αλλά λεπτομερείς πληροφορίαι αντλούνται και πάλιν από την μελέτην του Αν. Ορλάνδου « έχομεν και ενταύθα πάντα σχεδόν τα ανατολικά χαρακτηριστικά ήτοι 1 ) μεγάλην κυκλοτερή αψίδα συνοδευομένην υπό δύο μικροτέρων 2) τυφλάς αψίδας τον βόρειον και νότιον τοίχον 3) κυλινδρικούς θόλους υπεράνω των τριών κλιτών 4) τυφλήν καμάραν υπεράνω του μέσου κλίτους ελάχιστα εξέχουσαν υπεράνω των πλαγίων και 5) πεσσούς.

Μεταξύ δε των πεσσών τούτων υπάρχουσι και μικροί κίονες ουχί αξονικώς προς τους πεσσούς τοποθετημένοι. Οι κίονες ούτοι προέρχονται εκ προγενεστέρας του ναού περιόδου, καθ’ ήν αντί πεσσοστοιχίων υπήρχον τοξοστοιχίαι και αντί θολωτής οροφής ξυλίνη.

Εξετάζοντες τους μικρούς μαρμαρίνους κίονας, ούς διετήρησε και η μεταγενεστέρα μετασκευή, παρατηρούμεν ότι φέρουσιν ωραία ιωνικά κιονόκρανα και επ’ αυτών επιθήματα εκ του αυτού με τον κιονόκρανον λίθου ειργασμένα, κοσμούμενα δε δια φύλλων υδροβίων φυτών. Είναι λοιπόν πιθανώτατα τα κιονόκρανα ταύτα των μεταξύ του 5ου και του 9ου αίωνος χρόνων, εις ούς πρέπει να΄αναχθή και η ίδρυσις της όλης βασιλικής, ήτις αρχικώς λόγω της ισχόνητος των κιονοστοιχιών της θα ήτο αρχικώς ξυλόγλυπτος.

Διετηρήθη ως εκ θαύματος ακέραιον και αβλαβές ολόκληρον το αρχαίον μαρμάρινον τέμπλον μετά του πλουσιωτάτου διακόσμου του, όστις και λόγω των δειγμάτων του και λόγω της λίαν επιμελούς εργασίας του ανήκει ασφαλώς εις τον 11ον αιώνα.

Το επιστύλιόν του άλλωστε ομοιάζει καταπληκτικώς προς το του εικονοστασίου του οσίου Λουκά της Φωκίδας.

Το τέμπλον τούτο δεν δύναται λόγω της μορφής του να ανήκη εις την πρώτην του ναού περίοδον, αλλά θα κατεσκευάσθη κατά την μετασκευήν του ναού από ξυλογλύπτου εις θολοσκεπή.

Δια το ζήτημα της κατασκευής του ναού θα ηδύνατο να μας βοηθήση η εξέτασις του συστήματος της τοιχοποιίας των. Αλλ’ ασφαλέστερον προς χρονολόγησιν κριτήριον θα εύρωθεν εις τα γλυπτά τα κοσμούντα το τέμπλον.

Τέπλον παρόμοιον, κατά τον καθηγητήν του Πανεπιστημίου Ν. Δρανδάκην (Βυζαντιναί τοιχογραφίαι της Μέσα Μάνης ) συναντάται εκτός του οσίου Λουκά και εις το Πρωτάτον του Αγίου Όρους,εις την μονήν του Δαφνίου, εις τον ‘Αγιον Δημήτριον του Μυστρά.

Ο αξιόλογος αυτός ναός της Απιδέας είναι ο μοναδικός καθ’ όλην την επαρχίαν μας πρωτοχριστιανικός .

Δύναται κατόπιν τούτου να χρησιμεύση δια την ακριβή χρονολόγησιν της διαδόσεως της χριστιανικής θρησκείας εις την επαρχίαν Επιδ. Λιμηράς. Αλλ’ αυτό θα αποτελέση το θέμα μιας άλλης ειδικής, νέας ιστορικής μελέτης μου.

Οι αρχαιολόγοι Waterhouse και Simppson γράφουν ότι υπάρχουν και άλλοι ναοί ερειπωμένοι όμως. Ακόμη οτι υπάρχει και ο τάφος ενός δεσπότου του Μυστρά Παλαιολόγου είς τον ενοριακόν ναόν.

Διαβάστε επίσης το βιβλίο “ΑΠΙΔΙΑ ΚΕΝΤΡΟΝ ΙΣΤΟΡΙΚΟΥ ΚΑΙ ΑΡΧΑΙΟΛΟΓΙΚΟΥ ΕΝΔΙΑΦΕΡΟΝΤΟΣ” του συμπατριώτη μας Νικολάου Καλοδήμα

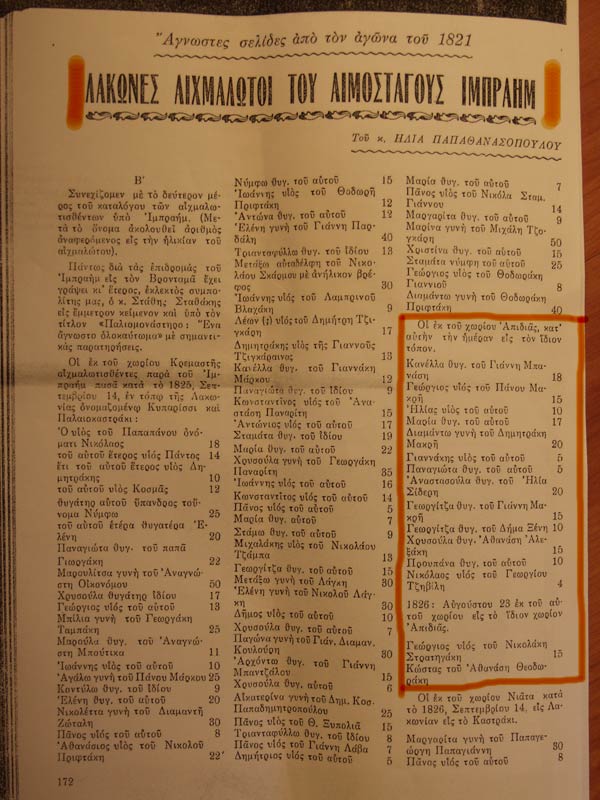

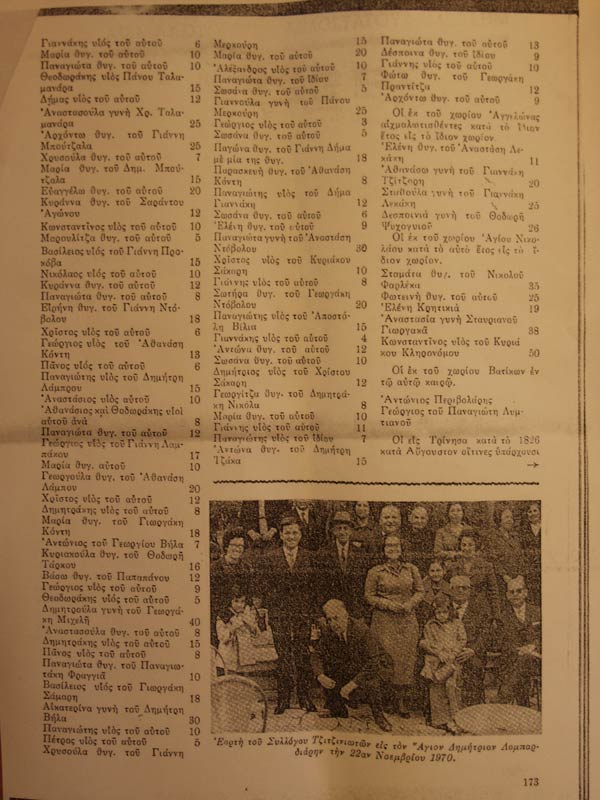

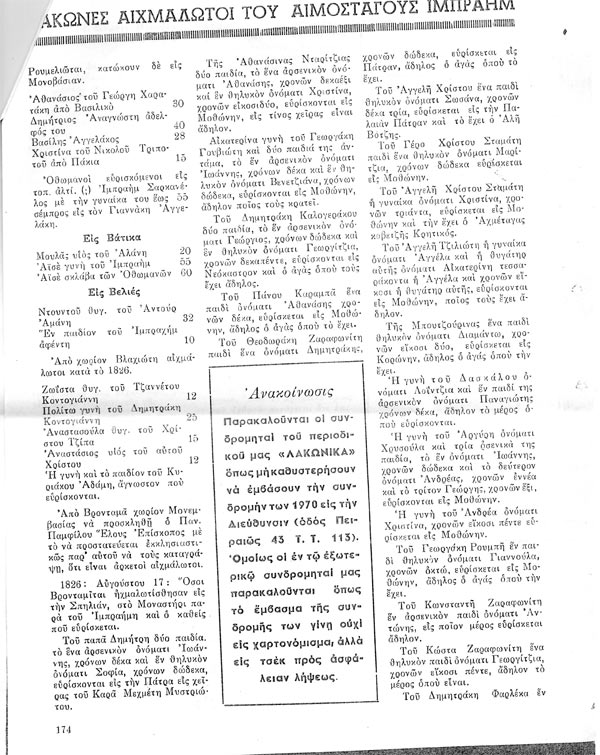

Οι επιδρομές του Ιμπραήμ στη Λακωνία

Με δύο επιδρομές που έκανε ο Ιμβραήμ πασάς της Αιγύπτου το 1825 και 1826, προσπάθησε να επιφέρει καίριο χτύπημα στην ελληνική επανάσταση που περνούσε δύσκολες ώρες. Βέβαια δεν πέτυχε το σκοπό του. Επέφερε όμως μεγάλες καταστροφές σε πόλεις και χωριά, σε μοναστήρια και εκκλησιές, σε δέντρα και σε κατοικίδια ζώα. Έκανε ακόμη κάτι χειρότερο. Αιχμαλώτισε πολλές εκατοντάδες Λακώνων και κυρίως γυναίκες και παιδιά, τους μετέφερε στο στρατόπεδο της Μεσσηνίας και από εκεί τους έστειλε στα σκλαβοπάζαρα της Μέσης Ανατολής και έτσι χάθηκαν για τους δικούς τους αλλά και για το ελληνικό έθνος. Ελάχιστοι από τους αιχμαλώτους εξαγοράστηκαν ή επέστρεψαν με τη σύμβαση του 1829.

Για επιδρομές αυτές, που έμειναν στην ιστορία σαν σύμβουλο της βαρβαρότητας, δεν γνωρίζουμε ακριβώς τον αριθμό των αιχμαλωτισθέντων. Στα Γενικά Αρχεία του Κράτους σώζονται τρεις καταστάσεις Λακώνων αιχμαλώτων. Η πρώτη φέρει ημερομηνία 24 Αυγούστου 1828 και έχει συνταχθεί από τη Δημογεροντία Λακεδαίμονας, που είχε ως έδρα το Μυστρά, και υπογράφεται από τους Κωνσταντίνο Κωνσταντόπουλο, Νικόλα Πηλάλα και Γιαννάκη Κυουρούση.

Χαρακτηριστικό δε είναι αυτό που διαβάζουμε στο τέλος της κατάστασης. «Ψυχαί αρρένων 217, ψυχαί θηλέων 233. Ολότης αμφοτέρων 450, εκτός λάθους και λήθης».

Τη δεύτερη κατάσταση την έχει συντάξει ο τοποτηρητής Έλους Κύριλλος Παμφίλου με ημερομηνία 16 Αυγούστου 1828 με έδρα τη Σκάλα. Η τρίτη κατάσταση έχει συνταχθεί από το διοικητή Λακεδαίμονας Νικόλαο Καρόρη, με έδρα τη Σπάρτη και ημερομηνία 29 Νοεμβρίου 1837.

| ΟΙ ΑΙΧΜΑΛΩΤΕΣ ΑΠΙΔΙΩΤΙΣΕΣ ΤΟΥ ΙΜΠΡΑΗΜ (1825) | |||

| 1 | Προυπάνα | θυγατέρα Αθανασίου Αλεξάκη | 10 ετών |

| 2 | Χρυσούλα | θυγατέρα Αθανασίου Αλεξάκη | 15 >> |

| 3 | Γεωργίτσα | θυγατέρα Ιωάννη Μακρή | 15 >> |

| 4 | Διαμάντω | σύζυγος Δημητρίου Μακρή | 20 >> |

| 5 | Μαρία | θυγατέρα Πάνου Μακρή | 11 >> |

| 6 | Παναγιώτα | θυγατέρα Δημητρίου Μακρή | 5 >> |

| 7 | Κανέλλα | θυγατέρα Γιάννη Μπενέση | 18 >> |

| 8 | Γεωργίτσα | Δημητρίου Ξένη | 10 >> |

| 9 | Αναστασούλα | Ηλία Σιδέρη | 20 >> |

|

Άλλες αναφορές στην ΑΠΙΔΙΑ |

| Το 1444 μ.χ. ο επίσκοπος Έλους Ιωακείμ, προκειμένου να συνάψει δάνειο από τον επίσκοπο Μονεμβασίας Γρηγόριο, έθεσε την Απιδιά μαζί με τρία άλλα χωριά(Νιάτα -Γούβες-Μπεζάνι) ως ενέχυρο. Κατόπιν όμως αποφάσεως της Ιεράς Συνόδου του Οικουμενικού Πατριαρχείου Κωνσταντινουπόλεως επανήλθε και πάλι στη δικαιοδοσία τηςεπισκοπής Έλους. |

Η Απιδιά καταστράφηκε αρκετές φορές κατά την μακραίωνη ιστορία της.

Η πρώτη καταστροφή έγινε τον καιρό της άλωσης της Πελοποννήσου. Λέγεται ότι υπήρχαν περίπου τετρακόσιες οικογένειες, φαίνονται δε σε αρκετή έκταση τα σημάδια σημαντικής κωμοπόλεως. Η δεύτερη καταστροφή έγινε μετά την επανάσταση του 1770.

“Τα σύνορα τούτου. Άρχονται από την Σκάλαν έως Ζάρβανα, εις το Καραμίνι έως την ράχην Βοϊδόρακην επιλεγόμένην, εις τες μάνδρες του Σάκου και Κερατίτσαν έως Βούντα και Βοθρλιάν, εις την Γλυκερίτσαν και του Φύλια την ράχην με την Κορανοφωλέαν και φυτείες Πεζανιώτικες εις την Στρογγυλήν Πέτραν Κουμούλαν κατά Γκαγκανιάν. Η καλλιεργήσιμος γη ειν’εύφορος, και συνίσταται περίπου των 25 χλδ. στρεμ. Είναι 1ης, 2ας, και 3ης ποιότητας, εξ ων το τρίτον της πρώτης ποιότητος. Προ της επαναστάσεως των 70 λέγεται ότι εδούλευον ζευγάρια 100 προ της ήδη διεγέρσεως 35, ήδη μόλις 20. Έχει και μέρη ποτιστικά, λεγόμενα παρά των εγκατοίκων μποστάνια όπου φυτεύουν καπνούς, τα οποία εισί ταύτα”.

| Τα μποστάνια της Απιδιάς επί τουρκοκρατίας |

| Ιδιόκτητα | Εθνικά | Υποθήκη | |

|

αγριοκάλαμον |

5 1/2 |

2 3/4 |

1 ? |

| ημεροκάλαμον |

5 1/2 |

2 3/4 | ½ |

| παλιάχουρον |

3 1/4 |

3 3/4 | |

| ρεύμα |

3/4 |

||

| σπηλιά |

4 |

||

| χαμόσπηλον |

9 1/2 |

2 | 3 1/4 |

| παράμουζα |

6 |

1/6 | ½ |

| ντέ πριφτ’ |

3 1/2 | 1 1/4 |

2 1/2 |

| ΣΥΝΟΛΟ | 39 1/2 | 7 1/4 | 15 1/2 |

Οι απώλειες στον Αγώνα του 1821

Ανατολικά ο αριθμός των οικογενειών κατά χωριό ήταν ο εξής, σύμφωνα πάντοτε με την έκθεση του τοποτηρητού της Μονεμβασίας Γεωργίου Οικονόμου: Μονεμβασία με περιοίκους 100, Βάτικα ( διηρημένη σε 6 χωριά: Φαρακλό, Λάχι, Καστανιά, Μεσοχώρι, Βελανίδια, Άγιος Μικόλαος ) 345, Κουλέντια 45, Λυρά ( με την Δαιμονιά και Ελίκα ) 98, Άγιος Νικόλαος 53, Βεκθλές 37, Φοινίκι 81, Συκιά ( με Αγίους Θεοδώρους και Αγγελώνα ) 118, Καταβόθρα 40, Πάκια 42, Μολάοι 56, Βλαχιώτη 17, Μπεζάνι 35, Γούβες 5, Απιδέα 39, Νιάτα 74, Κρεμαστή ( διηρημένη σε Κυπαρίσσι, Χάρακκα και Ρηχιά ) 74, Πιστάματα 4, και Γέρακας 55.

Ενώ πριν από την επανάσταση ο αριθμός των οικογενειών ήταν περίπου τριπλάσιος.

Στίς απώλειες όμως πρέπει να συμπεριληφθούν και οι υλικές ζημιές, όπου “η φωτιά και το τσεκούρι του Ιμπραήμ, δεν άφησε τίποτε σχεδόν”.

Οπως μπορεί κανείς να δεί στη σελίδα με τις οικογένειες της Απιδιάς μόνο μερικές οικογένειες επιβίωσαν από τον αγώνα κατά των τούρκων. Αυτό αποδεικνύεται από τον αριθμό των γεννήσεων (μία γέννηση κάθε 3-4 χρόνια) που καταγράφονταν στα μητρώα αρρένων.

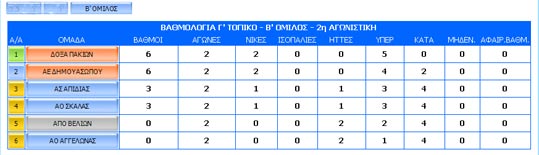

Απιδιά – Βελιές 3-0

|

|

|||||||||||||||

Αγριόδημα Θ.

Αγγελώνα – Απιδιά τελικό αποτέλεσμα 1-2

|

Για δεύτερη συνεχόμενη Κυριακή η ομάδα κέρδισε. Προηγήθηκε με 2-1 το πρώτο ημίχρονο και διατήρησε το αποτέλεσμα.

|

|

|

Πρωτάθλημα 2008 – 2009 20.12.2008 3η Αγωνιστική |

|

| Α.O. Αγγελώνας | Α.Σ. Απιδιάς |

|

1. Αλεξάκης Ευαγ. 2. Λεκάκης Αντ. 3. Παπαδάκης Παν. 4. Λεκάκης Ευάγ. 5. Λεκάκης Γ. 6. Γεώργας Κ. 7. Γεώργας Στ. 8. Κοκακαλιάρης Τασ. 9. Ψυχογιός Π. 10. Λεκάκης Στ. 11. Λάββας Φ.

|

1. Συριανός Τ. 2. Βαρελάς Στ 3. Τζάκας Δ. 4. Αποστολάκος Μ 5. Ντιμιτρόφ Β. 6. Μανιατάκος Β. 7. Τζάκας Ι. 8. Ρούσσος Ν. 9. Κάλλας Ι 10. Σαρρής Σ. 11. Τσορομώκος Σπ. 12. Ευσταθίου 13. Λάμπρος Αντ. 14. Slavon Ivan

|

|

Τελικό Σκόρ 1 – 2 Σκόρερς 30′ Κάλλας Ιωάννης 32′ Γεώργας Στ. 41′ Κάλλας Ιωάννης Αλλαγές: 77′ Λάμπρος Αντ. του Γ. αντί του Τζάκα Δ. 89′ Slavon Ivan αντί του Dimitrov

|

|

|

Σχόλιο: Η ομάδα βρίσκει από αγωνιστική σε αγωνιστική την αυτοπεποίθηση της. (ρεπορτάζ: Σαρρής Γεώργιος) |

|

| Δείτε τα highlights |

|

Αγγελώνα vs Α.Σ. Απιδιάς

Στη 3η αγωνιστική την 20.12.2008 ο Αθλητικός Σύλλογος Απιδιάς αντιμετωπίζει την ομάδα της Αγγελώνας στο γήπεδο της Συκιάς.

Το www.apidia.gr θα βρίσκεται εκεί όπως πάντα με τον συνεργάτη του – επίσημο κάμεραμάν του χωριού Χελιώτη Ηλία και τον αθλητικό του συντάκτη Σαρρή Γεώργιο.

Θρίαμβος 3-0 τον Α.Ο. Σκάλας

|

Το ματς του Α.Σ. Απιδιάς με την ποδοσφαιρική ομάδα της Σκάλας Α.Ο. Σκάλας ήταν ένας Θρίαμβος. Μετά το ατυχές αποτέλεσμα στην πρεμιέρα του πρωταθλήματος η ομάδα έδειξε τον καλύτερο εαυτό της παίζοντας εντός έδρας και προηγήθηκε 2-0 από το πρώτο ημίχρονο. Τελικό αποτέλεσμα 3-0.

|

|

|

Πρωτάθλημα 2008 – 2009 14.12.2008 2η Αγωνιστική Διαιτητής : Λύτας Χρ. Βοηθοί: Σόβολος Αντ. Κλάψης Αντ.

|

|

| Α.Σ. Απιδιάς | Α.Ο. Σκάλας |

12. Φούρκας Π.

13. Αποστολάκος Μ.

14. Λάμπρος Αντ. του Γ.

15. Λάμπρος Αντ. του Ιωάν.

|

12. Μαρινάκος Β.

13. Γλέντες

14. Αλοίμονος Χ.

|

|

Τελικό Σκόρ 3 – 0 Σκόρερς 32′ Σαρρής Σπύρος 37′ Κάλλας Ιωάννης 89′ Σαρρής Σπύρος Αλλαγές: 52′ Αποστολάκος Μαν. αντί του Ρούσου Ν. 80′ Λάμπρος Αντ. του Γ. αντί του Κυρανάκη Παν. 85′ Λάμπρος Αντ. του Ι. αντί του Κάλλα Γ.

|

|

|

Σχόλιο: Η ομάδα μπροστά στο κοινό της έπαιξε καλό και στρωτό ποδόσφαιρο. Επανήλθε έτσι η αισιοδοξία στις τάξεις των οπαδών. (ρεπορτάζ: Σαρρής Γεώργιος) |

|

| Τα Highlights του αγώνα. | |

|

{youtube}SkJKHRglCxU{/youtube} Συζητήσεις – άγχος πριν την έναρξη |

|

|

{youtube}UuRCwFDrEz4{/youtube} Είσοδος Ομάδων |

|

|

{youtube}L4dngsFK1nU{/youtube} Χαμένη ευκαιρία ΑΟ Σκάλας |

|

|

{youtube}IlgTfc5O5QI{/youtube} Γκέλα τερματοφύλακα |

|

|

{youtube}PbdVMYju9jY{/youtube} Τραυματισμός |

|

|

{youtube}PlBkKUu-lII{/youtube} Φραστικό επεισόδιο – ένταση |

|

|

{youtube}6AkWrFpJ7KY{/youtube} Εξέδρα – Φίλαθλοι |

|

|

{youtube}1eLZJMnjfRo{/youtube} Χαμένη ευκαιρία |

|

|

{youtube}1eLZJMnjfRo{/youtube} Χαμένη Ευκαιρία ΑΟ Σκάλας |

|

|

{youtube}-S0lHIlTLa0{/youtube} Αλλαγή παίκτη ΑΣ Απιδιάς |

|

|

{youtube}XQ5MpX70FnI{/youtube} Παρολίγο Γκέλα |

|

|

{youtube}esGAiyZlEY8{/youtube} 1ο Γκόλ |

|

|

{youtube}7gSsvoNVZXg{/youtube} 2ο Γκόλ |

|

|

{youtube}OUtIY4gakuc{/youtube} Κίτρινη Κάρτα |

|

|

{youtube}cuUn0Ak7qh0{/youtube} Μεγάλη Ευκαιρία |

|

|

{youtube}AUhJaXUMxoM{/youtube} 3ο Γκόλ |

|

|

{youtube}cZ-mbK6jeec{/youtube} Αποχώρηση |

|

Δημήτρης Χαλικιάς. Η ζωή του.

Ο Δημήτριος Χαλικιάς γεννήθηκε στην Απιδιά στις 25.10.1925.

Ο Δημήτριος Χαλικιάς γεννήθηκε στην Απιδιά στις 25.10.1925.

Τελείωσε το δημοτικό στην Απιδιά και το εξατάξιο γυμνάσιο στους Μολάους. Συνέχισε τις σπουδές του στην ΑΣΟΕΕ. Από το δημοτικό έδειξε τις ιδιαίτερες ικανότητές του, ειδικά στα μαθηματικά. Ήταν τόσο επιμελής που ακόμα και σήμερα λένε στο καφενείο του χωριού ότι όταν τον φώναξε η μητέρα του να δεί τη γειτόνισσα του Μαρίκα Αλεξανδρή ντυμένη νύφη που έβγαινε από το σπίτι της για να πάει στην εκκλησία για να παντρευτεί, ο μικρός τότε Δημήτρης Χαλικιάς είπε «τώρα έχω δουλειά, διαβάζω, δεν πειράζει θα έχω την ευκαιρία να δώ άλλη νύφη».

Υπηρέτησε την στρατιωτική του θητεία από το 1947-1949. Κατά την διάρκεια της θητείας του αρρώστησε και πήρε 1 χρόνο αναβολή για λόγους υγείας.

Εργάστηκε στο Υπουργείο Συντονισμού από το 1951-1954. Είχε θέση διευθυντή και ήταν βασικός σύμβουλος του Υπουργού Γεωργίου Καρτάλη με τον οποίο είχε και προσωπική σχέση. Το 1954 μετά από διαγωνισμό πήρε τη μοναδική υποτροφία και συνέχισε τις σπουδές του στο Cambridge University από το 1954-1957 σε θέματα Οικονομικής Ανάπτυξης.

Τέλος 1957 επιστρέφει στην Ελλάδα μετά από επιστολή – πρόσκληση του Ξενοφώντα Ζολώτα. Τοποθετήθηκε στην Διεύθυνση Οικονομικών Μελετών τηςΤράπεζας της Ελλάδος.

Το 1964 τον κάλεσε ο Πρωθυπουργός Γεώργιος Παπανδρέου και του πρότεινε να αναλάβει τη θέση του Γενικού Γραμματέα του Υπουργείου Συντονισμού. Συνεργάστηκε με υπουργούς όπως ο αντιπρόεδρος της τότε Κυβέρνησης Στέφανος Στεφανόπουλος και ο Αθανάσιος Κανελλόπουλος. Αξίζει να αναφερθεί ότι όταν του προτάθηκε η θέση του Γενικού Γραμματέα από τον τότε πρωθυπουργό Γεώργιο Παπανδρέου ο Δημήτρης Χαλικιάς την αποδέχθηκε υπό έναν όρο προκαλώντας το εύλογο ξάφνιασμα του συνομιλητή του. Ο όρος ήταν να μην φεύγει από το υπουργείο κανένα έγγραφο που δεν θα έφερε την υπογραφή του..

Το 1965 μετά τα Ιουλιανά – Αποστασία υπέβαλε την παραίτηση του στον νέο υπουργό Κωνσταντίνο Μητσοτάκη παρότι του ζητήθηκε να μείνει. Επέστρεψε στην προτεραία θέση στην Τράπεζα της Ελλάδος στην Διεύθυνση Οικονομικών Μελετών. Υπολειτουργούσε (ψυγείο) και έτσι μέχρι την μεταπολίτευση ασχολήθηκε με την έρευνα σε θέματα οικονομικής ανάπτυξης με οικονομική ενίσχυση του ιδρύματος FORD.

Το 1974 με την κυβέρνηση εθνικής ενότητας ο υπουργός Συντονισμού Παναγής Παπαληγούρας τον φώναξε στην Καρνεάδου στο Κολωνάκι και του ζήτησε τις παρατηρήσεις του σχετικά με τις προτάσεις οικονομικής πολιτικής που υπήρχαν στα τότε σχέδια νόμου της κυβέρνησης. Ο Δημήτρης Χαλικιάς είχε συγκεκριμένες αντιρρήσεις τις οποίες και υπέβαλε εγγράφως την επόμενη μέρα. Έκτοτε ο Παναγής Παπαληγούρας του έτρεφε μεγάλη εκτίμηση. Έτσι ενόψει της Γενικής Συνέλευσης των μετοχών της Τράπεζας της Ελλάδος του εζήτησε να του γράψει το λόγο που θα εκφωνούσε.

Αμέσως μετά τοποθετήθηκε Οικονομικός Σύμβουλος στην Τράπεζα της Ελλάδος με ευρείες – κρίσιμες αρμοδιότητες. Εκτός αυτών ήταν εισηγητής για τα περισσότερα θέματα στη Νομισματική Επιτροπή.

Όταν ανέλαβε Διοικητής ο Δημήτριος Χαλικιάς, αρνήθηκε να χρηματοδοτήσει το έλλειμμα, όπως γινόταν τα προηγούμενα χρόνια, πέραν του ορίου που προέβλεπε το καταστατικό της Τράπεζας της Ελλάδος, που είναι και νόμος του ελληνικού κράτους. Ο νόμος προέβλεπε ότι μπορούσε να χρηματοδοτηθεί μόνο το 10% της αύξησης των δαπανών του προϋπολογισμού. Έτσι το Δημόσιο αναγκάστηκε να απευθυνθεί στην αγορά (έντοκα γραμμάτια δημοσίου με υψηλά επιτόκια).

Το ίδιο έγινε με τους ειδικούς πιστωτικούς οργανισμούς (ΑΤΕ, Κτηματική, ΕΤΒΑ, ΕΤΕΒΑ, Τράπεζα Επενδύσεων Εμπορικής Τράπεζας) που χρηματοδοτούνταν με χαμηλά επιτόκια από την Τράπεζα της Ελλάδος. Διακόπηκε και σε αυτούς η χρηματοδότηση από την Τράπεζα της Ελλάδος και αναγκαστικά όλοι εστράφησαν στην άντληση κεφαλαίων από την αγορά με αύξηση επιτοκίων χορηγήσεων των ανωτέρω τραπεζών.

Ειδικότερα τον Ιούνιο του 1987 απελευθερώθηκαν τα βραχυπρόθεσμα επιτόκια, τον Νοέμβριο του 1987 τα μακροπρόθεσμα επιτόκια και η ευθύνη για την επιλογή των δανειοδοτήσεων και των επιτοκίων ανετέθει στις εμπορικές τράπεζες.

Όλα αυτά έγιναν για την άσκηση αποτελεσματικής νομισματικής πολιτικής. Η πορεία για την επίτευξη της ήταν πολύ δύσκολη, υπήρξαν τεράστιες αντιδράσεις από όλους τους εμπλεκόμενους στο προηγούμενο σύστημα (ΣΕΒ, κ.α.).

Ο Δημήτριος Χαλικιάς συνέχισε για δεύτερη τετραετία ως Διοικητής της Τράπεζας της Ελλάδος. Κατά την διάρκειά της ο Κοσκωτάς στο απόγειο της δύναμής του εξαγοράζει την Τράπεζα Κεντρικής Ελλάδος στην οποία είχε τοποθετηθεί επίτροπος..

Ο Δημήτριος Χαλικιάς ως ακυρώνει την αγορά από τον Κοσκωτά. Την Τράπεζα Κεντρικής Ελλάδος την αγοράζει η ΑΤΕ.

Το 1998 η χώρα συνταράσσεται από το σκάνδαλο Κοσκωτά. Ο Διοικητής Δημήτριος Χαλικιάς διορίζει επίτροπο και αφαιρεί τη διοίκηση της Τράπεζας Κρήτης από τον Κοσκωτά. Ο Επίτροπος διαπιστώνει σοβαρές υπεξαιρέσεις στην Τράπεζα Κρήτης και σειρά άλλων παράνομων ενεργειών. Εν τω μεταξύ αθρόες αναλήψεις καταθέσεων από την Τράπεζα Κρήτης και υπάρχει κίνδυνος δημιουργίας πανικού. Ο Διοικητής Δημήτριος Χαλικιάς λαμβάνει τα αναγκαία μέτρα που ανάκοψαν τις αναλήψεις καταθέσεων και την αποτροπή δημιουργίας πανικού.

Το 1992 έληξε η δεύτερη θητεία του ως Διοικητής και αν και του προτάθηκε από τον τότε Πρωθυπουργό Κωνσταντίνο Μητσοτάκη να παραμείνει και για 3η, θητεία, προτίμησε να συνταξιοδοτηθεί.

Κατά την πολύχρονη θητεία του εκτός από τα αξιώματα εντός Ελλάδος, υπήρξε:

- Το 1988 εξελέγη πρόεδρος της Επιτροπής των Διοικητών των Κεντρικών Τραπεζών της Ευρωπαϊκής Ένωσης.

- Διοικητής στο ΔΝΤ για την Ελλάδα.

- Μέλος της Νομισματικής Επιτροπής της Ευρωπαϊκής Ένωσης.

- Επικεφαλής της ελληνικής αντιπροσωπείας στην Επιτροπή Οικονομικής Πολιτικής του ΟΟΣΑ.

- Από το 1993 είναι Visiting fellow στο OXFORD University με πλήρεις facilities (γραφεία, διαμονή, κ.λπ.) στο χώρο του πανεπιστημίου. Έδωσε κατά την διάρκεια του 1995 σειρά διαλέξεων και συνέταξε μελέτη.

Μετά την συνταξιοδότησή του ασχολείται με την συγγραφή βιβλίων και άρθρων.

Έκτοτε συμμετέχει ενεργά στις εξελίξεις της χώρας με συνεντεύξεις, άρθρα και ομιλίες μέχρι και σήμερα.

Το 1998 η Γενική Συνέλευση του συλλόγου των Απανταχού Απιδιωτών η “Παλαιά Κώμη” τον ανακήρυξε επίτιμο πρόεδρο του συλλόγου.

Σήμερα ο Δημήτρης Χαλικιάς ζει στην Αθήνα με τη σύζυγό του Αμαλία.

Χρηματοπιστωτικό Σύστημα

Ο ΤΑΧΥΤΕΡΑ ΑΝΑΠΤΥΣΣΟΜΕΝΟΣ ΤΟΜΕΑΣ ΑΠΟ ΤΟ 80 ΩΣ ΣΗΜΕΡΑ (2008)

ΤΟΥ ΔΗΜΗΤΡΗ ΧΑΛΙΚΙΑ,

ΤΟΥ ΔΗΜΗΤΡΗ ΧΑΛΙΚΙΑ,

διοικητή της Τράπεζας της Ελλάδος από το 1984 ως το 1992

(Δημοσιεύθηκε στην επετειακή έκδοση «45 χρόνια» , του περιοδικού ΕΠΙΛΟΓΉ, Δεκέμβριος 2007)

Στα 45 χρόνια που πέρασαν από την πρώτη κυκλοφορία της Επιλογής μέχρι σήμερα το χρηματοπιστωτικό σύστημα της χώρας παρουσίασε ταχεία ανάπτυξη, ήταν ο ταχύτερα αναπτυσσόμενος τομέας της οικονομίας, ενώ παράλληλα είναι ριζικές οι μεταβολές που επήλθαν στο θεσμικό καθεστώς για την άσκηση της πιστωτικής πολιτικής και στη λειτουργία του χρηματοπιστωτικού συστήματος.

Ο ρόλος ενός σύγχρονου και αποτελεσματικού τραπεζικού συστήματος δεν περιορίζεται στην προσέλκυση καταθέσεων και στη χορήγηση δανείων. Είναι κατά πολύ ευρύτερος.

Περιλαμβάνει :

– τη διαμεσολάβηση μεταξύ των αποταμιευτών και των επενδυτών,

– τη μετατροπή βραχυπρόθεσμων διαθεσίμων σε μακροπρόθεσμες τοποθετήσεις,

– τη διευκόλυνση της διεξαγωγής των πληρωμών,

– την υποβοήθηση των επιχειρήσεων που προσφεύγουν σε τραπεζική δανειοδότηση να σχεδιάζουν επιτυχή επενδυτικά προγράμματα,

– την υποβοήθηση της διαφοροποίησης των χαρτοφυλακίων των αποταμιευτών,

– την κατανομή των κινδύνων και τέλος

– την επιβολή πειθαρχίας στις δανειοδοτούμενες επιχειρήσεις να διατηρούν τη χρηματοδοτική και οικονομική τους ισορροπία και αποτελεσματική διοίκηση και διαχείριση.

Οι μεταβολές σημειώθηκαν κυρίως από τα μέσα της δεκαετίας του ΄80 , μετά την απόκτηση ανεξαρτησίας της Τράπεζας της Ελλάδος το 1982 και την απελευθέρωση του πιστωτικού συστήματος και των τραπεζικών επιτοκίων που ακολούθησαν και την είσοδο της χώρας στην Ευρωπαϊκή Νομισματική Ένωση το 2000, που δημιούργησε νέες προκλήσεις στις ανταγωνιστικές συνθήκες της ενοποιημένης αγοράς για χρηματοδοτικές και πιστωτικές υπηρεσίες. Οι εξελίξεις αυτές άνοιξαν νέες δυνατότητες και δημιούργησαν νέες προοπτικές για το ελληνικό χρηματοπιστωτικό σύστημα, τις οποίες το χρηματοπιστωτικό σύστημα έχει αξιοποιήσει σε σημαντικό βαθμό.

Η δομή του τραπεζικού συστήματος

Σχετικά με τη διάρθρωση του ελληνικού πιστωτικού συστήματος, οι εμπορικές τράπεζες παρουσίασαν την ταχύτερη ανάπτυξη και κατέχουν κυρίαρχη θέση στο ελληνικό τραπεζικό σύστημα, η οποία εξηγείται κυρίως από την ικανότητά τους να προσελκύουν ένα πολύ υψηλό ποσοστό των ιδιωτικών καταθέσεων, χάρις στο ευρύ δίκτυο καταστημάτων που διαθέτουν. Επίσης, από το γεγονός ότι μέχρι τη δεκαετία του ΄80 οι αγορές χρήματος και κεφαλαίου παρουσίαζαν πολύ περιορισμένη ανάπτυξη ,δεν υπήρχαν άλλες, εκτός από τις καταθέσεις, εναλλακτικές δυνατότητες για την τοποθέτηση των ιδιωτικών αποταμιεύσεων. Τη δεκαετία όμως του ΄80 οι συνθήκες αυτές άρχισαν να αλλάζουν. Το κράτος, για να χρηματοδοτήσει τα υψηλά ελλείματά του άρχισε να προσφέρει, αρχικά σε περιορισμένη έκταση, στους ιδιώτες έντοκα γραμμάτια με ελκυστικά επιτόκια, υψηλότερα των επιτοκίων των τραπεζικών καταθέσεων, ενώ από τη δεκαετία του ΄90 οι ιδιώτες άρχισαν επενδύουν διαθέσιμά τους και στην αγορά κεφαλαίου. Επομένως, άρχισε να γίνεται διαφοροποίηση των ιδιωτικών τοποθετήσεων. Η προσφορά εντόκων γραμματίων του δημοσίου βαθμιαία αυξήθηκε και άρχισε να καλύπτει ένα υψηλό και αυξανόμενο ποσοστό των δανειακών αναγκών του κράτους.

Οι εμπορικές τράπεζες όμως, και μετά την αύξηση των ιδιωτικών τοποθετήσεων σε έντοκα γραμμάτια του κράτους και σε μετοχές ,εξακολούθησαν να προσελκύουν υψηλό ποσοστό των ιδιωτικών αποταμιεύσεων και συνέχισαν να είναι μέχρι και σήμερα ο βασικός αγωγός δανειοδότησης των επιχειρήσεων σε κεφάλαια κινήσεως και για την απόκτηση παγίων περιουσιακών στοιχείων, ενώ παράλληλα έχουν επεκτείνει τη δραστηριότητά τους στη χορήγηση καταναλωτικών και στεγαστικών δανείων. Αξίζει στο σημείο αυτό να επισημανθεί ότι οι εμπορικές τράπεζες έχουν μακρά παράδοση στην άσκηση μικτών τραπεζικών εργασιών και ήταν, ακόμη και από την προπολεμική περίοδο, σημαντική η δραστηριότητά τους στη χρηματοδότηση παγίων επενδύσεων, κυρίως στη βιομηχανία , ενώ σε αρκετές περιπτώσεις συμμετείχαν στο μετοχικό κεφάλαιο μεγάλων βιομηχανικών επιχειρήσεων ή και είχαν ενεργό συμμετοχή και στη διοίκηση των επιχειρήσεων αυτών, τις οποίες και χρηματοδοτούσαν συνήθως υπό προνομιακούς όρους.

Η ανάπτυξη των στενών αυτών σχέσεων μερικών μεγάλων, υπό κρατικό έλεγχο, εμπορικών τραπεζών με βιομηχανικές επιχειρήσεις είχε αρνητικές επιπτώσεις στις συνθήκες ανταγωνισμού, και τελικά επιβάρυνε την οικονομική θέση των ίδιων των τραπεζών. Κατά πρώτο, ενίσχυε τις ατέλειες στη λειτουργία της πιστωτικής αγοράς και προκαλούσε εξασθένιση του ανταγωνισμού. Υπάρχουν ενδείξεις ότι στις περιπτώσεις αυτές οι τράπεζες επεδείκνυαν απροθυμία να δανειοδοτήσουν άλλες υφιστάμενες επιχειρήσεις, ή με άρνηση της δανειοδότησης αποθάρρυναν την είσοδο νέων επιχειρήσεων, οι οποίες θα μπορούσαν να ανταγωνιστούν τις επιχειρήσεις στις οποίες είχαν οι ίδιες επιχειρηματικά συμφέροντα ή είχαν χρηματοδοτήσει με ιδιαίτερα μεγάλα ποσά. Πολλές από τις επιχειρήσεις αυτές, που κατά προτεραιότητα δανειοδοτούσαν οι εμπορικές τράπεζες, δεδομένου ότι δεν αντιμετώπιζαν την πίεση του ανταγωνισμού, δεν είχαν καταβάλει προσπάθειες να εκσυγχρονισθούν και να προσαρμόσουν τη δραστηριότητά τους στις μεταβαλλόμενες συνθήκες, με τελικό αποτέλεσμα να περιέλθουν σε αδυναμία να ανταποκριθούν στις υποχρεώσεις τους και να συμβάλουν στην επιδείνωση του χαρτοφυλακίου, των εν λόγω τραπεζικών συγκροτημάτων, η εξυγίανση των οποίων ήταν αναγκαία, για την επιβίωσή τους, υπό τις νέες ανταγωνιστικές συνθήκες που άρχισαν να αναπτύσσονται από τα πρώτα έτη της δεκαετίας του ΄90.

Πρόβλημα η μεγάλη συγκέντρωση

Ένα άλλο σοβαρό διαρθρωτικό πρόβλημα του ελληνικού εμπορικού τραπεζικού συστήματος ήταν ο πολύ υψηλός βαθμός συγκέντρωσης. Στη δεκαετία του ΄70 δύο τραπεζικά συγκροτήματα είχαν υπό τον έλεγχό τους ένα πολύ υψηλό ποσοστό του ενεργητικού του εμπορικού τραπεζικού συστήματος, γεγονός που επίσης εξασθένιζε τον ανταγωνισμό. Στο ίδιο αποτέλεσμα οδηγούσε, όπως αναφέρεται σε επόμενες παραγράφους, ένα ιδιαίτερα πολύπλοκο σύστημα εξειδικευμένων πιστωτικών κανόνων, ρυθμίσεων και περιορισμών υπό το οποίο λειτούργησε το εμπορικό τραπεζικό σύστημα μέχρι και τα τελευταία έτη της δεκαετίας του ΄80. Η έλλειψη της πίεσης του ανταγωνισμού και γενικότερα οι ατέλειες που χαρακτήριζαν την πιστωτική αγορά εξηγούν τον ανεπαρκή εκσυγχρονισμό του τραπεζικού συστήματος, και τις σοβαρές ατέλειες που χαρακτήριζαν την πιστωτική αγορά, τουλάχιστον μέχρι τα μέσα της δεκαετίας του ΄90.

Οι ειδικοί πιστωτικοί οργανισμοί περιλάμβαναν την ΑΤΕ, την ΕΤΒΑ την Εθνική Κτηματική Τράπεζα, το Ταχυδρομικό Ταμιευτήριο το Ταμείο Παρακαταθηκών και Δανείων και δύο αναπτυξιακές τράπεζες, οι οποίες ήταν υπό τον έλεγχο των δύο μεγάλων εμπορικών τραπεζών. Ο δανειοδοτήσεις των ειδικών πιστωτικών οργανισμών υπόκειντο μέχρι το 1982 στον έλεγχο της Νομισματικής Επιτροπής, η οποία καθόριζε , με την έγκριση ετήσιων προγραμμάτων, το ύψος, την κατανομή, τις προϋποθέσεις και τους όρους των δανειοδοτήσεών τους, όπως και τις πηγές από τις οποίες θα προέρχονταν τα απαιτούμενα κεφάλαια. Τα επιτόκια των δανείων των τριών πρώτων ειδικών πιστωτικών οργανισμών ήταν χαμηλότερα από τα επιτόκια που ίσχυαν για τις τραπεζικές καταθέσεις, με συνέπεια οι τρεις αυτοί πιστωτικοί οργανισμοί να αδυνατούν να αντλούν κεφάλαια από την αγορά και η Τράπεζα της Ελλάδος να αναλαμβάνει, βάσει αποφάσεων της Νομισματικής Επιτροπής, το κύριο μέρος του χαμηλότοκου δανεισμού των οργανισμών αυτών, γεγονός που είχε αρνητικό αντίκτυπο στην αποτελεσματικότητα της νομισματικής πολιτικής .

Τα όργανα άσκησης πιστωτικής πολιτικής και το κανονιστικό καθεστώς

Μέχρι τον Ιούνιο του 1982 τη νομισματική, πιστωτική και συναλλαγματική πολιτική αποφάσιζε η Νομισματική Επιτροπή, ένα ουσιαστικά κυβερνητικό όργανο, κατάλοιπο της πρώτης μεταπολεμικής περιόδου, στις αποφάσεις του οποίου βάρυναν, σε σημαντικό βαθμό, πολιτικά κριτήρια. Ο ρόλος της Τράπεζας της Ελλάδος είχε περιορισθεί στην εφαρμογή των αποφάσεων της Νομισματικής Επιτροπής, αν και η Τράπεζα της Ελλάδος κατά κανόνα επεξεργαζόταν τα μέτρα που θα αποφάσιζε η Νομισματική Επιτροπή. Βασική επιδίωξη της πιστωτικής πολιτικής την εν λόγω περίοδο ήταν η κατανομή των οικονομικών πόρων που διοχετεύονταν μέσω του πιστωτικού συστήματος σε «παραγωγικές» δραστηριότητες, κυρίως στη βιομηχανία και το εξαγωγικό εμπόριο, ενώ στη δανειοδότηση των λοιπών οικονομικών δραστηριοτήτων, που κρίνονταν «λιγότερο παραγωγικές» ή και «ανεπιθύμητες» επιβάλλονταν πιστωτικοί περιορισμοί. Βαθμιαία είχε αναπτυχθεί ένα ιδιαίτερα πολύπλοκο σύστημα εξειδικευμένων πιστωτικών κανόνων και λεπτομερειακών ρυθμίσεων, που καθόριζαν τους οικονομικούς κλάδους ή τις συναλλαγές που επιτρεπόταν να δανειοδοτούνται, τη χρονική διάρκεια των δανείων και σειρά άλλων λεπτομερειακών ρυθμίσεων.

Το σύστημα γινόταν περισσότερο πολύπλοκο, γιατί η Νομισματική Επιτροπή επέβαλε μία ευρύτατη ποικιλία επιτοκίων στον τραπεζικό δανεισμό, ανάλογα με τον οικονομικό κλάδο ή το είδος της δαπάνης που επρόκειτο να χρηματοδοτηθεί. Τα επιτόκια τραπεζικού δανεισμού αποφασίζονταν χωρίς να λαμβάνονται υπόψη τραπεζικά κριτήρια απόδοσης, ρευστότητας και ασφάλειας της κάθε κατηγορίας δανείων. Η στήριξη της αυθαίρετης αυτής διάρθρωσης των επιτοκίων, υπό την έννοια ότι δεν ανταποκρινόταν σε τραπεζικά κριτήρια, γινόταν μέσω δεσμεύσεων και αποδεσμεύσεων κεφαλαίων στη και από την Τράπεζα της Ελλάδος που έκαναν ακόμα περιπλοκότερο το όλο σύστημα. Οι πιστωτικοί κανόνες και οι ρυθμίσεις αυτές είχαν υποχρεωτικό χαρακτήρα και εφαρμόζονταν αποκλειστικά στις εμπορικές τράπεζες. Το σύστημα αυτό πιστωτικών κανόνων και ρυθμίσεων που ίσχυε επί δεκαετίες περιόριζε την ικανότητα των εμπορικών τραπεζών να επιλέγουν το χρηματοφυλάκιό τους και επιπλέον προκαλούσε σοβαρές στρεβλώσεις στη λειτουργία του πιστωτικού συστήματος.

Στη μελέτη μου «Δυνατότητες και Προβλήματα Πιστωτικής Πολιτικής», που εκδόθηκε το 1977 στη σειρά Αρχείο Μελετών και Ομιλιών της Τράπεζας της Ελλάδος, επέκρινα το σύστημα αυτό των πιστωτικών κανόνων, ρυθμίσεων και περιορισμών. Το χαρακτήρισα κατά πρώτο αναποτελεσματικό και ανεφάρμοστο. Η εμπειρία έχει δείξει ότι η αποτελεσματικότητα ενός συστήματος ποιοτικών πιστωτικών ελέγχων, με την πάροδο του χρόνου, βαίνει φθίνουσα. Τα ελληνικά πιστωτικά ιδρύματα εύρισκαν τρόπους να καταστρατηγούν τις πιστωτικές ρυθμίσεις, όταν έκριναν ότι αντιστρατεύονταν τα συμφέροντά τους.

Όπως διαπιστώθηκε στην εν λόγω μελέτη, υπό συνθήκες ελεύθερης δανειοδότησης της βιομηχανίας και ποσοτικών περιορισμών στη δανειοδότηση του εμπορίου, η χρηματοδότηση του τελευταίου έγινε έμμεση. Η χρηματοδότηση του εμπορίου γινόταν μέσω εμπορικών πιστώσεων που παρείχαν οι βιομηχανικές επιχειρήσεις στις εμπορικές επιχειρήσεις πολύ πέραν των αναγκαίων κεφαλαίων που θα απαιτούνταν για την εμπορική διακίνηση των βιομηχανικών προϊόντων. Στη πράξη οι βιομηχανικές επιχειρήσεις είχαν καταστεί χρηματοδότες του εμπορίου, που αποκτούσε κεφάλαια για τη χρηματοδότηση του εισαγωγικού εμπορίου και σειράς άλλων δραστηριοτήτων που δεν επιτρεπόταν να δανειοδοτηθούν από τις τράπεζες. Η έμμεση αυτή χρηματοδότηση του εμπορίου οδηγούσε σε υπέρμετρη δανειακή επιβάρυνση των βιομηχανικών επιχειρήσεων και στην ανάληψη υψηλών πιστωτικών κινδύνων, που θα μπορούσε να έχει αρνητικές επιπτώσεις στη μεγέθυνση των επιχειρήσεων αυτών και στην ανάπτυξη ενός ανταγωνιστικού βιομηχανικού τομέα. Ανάλογες συνέπειες είχε η ελεύθερη τραπεζική δανειοδότηση του εξαγωγικού εμπορίου με ιδιαίτερα ευνοϊκά επιτόκια.

Εκείνο που δεν επιτεύχθηκε είναι η κεντρική επιδίωξη του συστήματος των πιστωτικών κανόνων, ρυθμίσεων και περιορισμών και των διοικητικά καθοριζόμενων επιτοκίων, δηλαδή να προωθηθεί η ανάπτυξη ενός ανταγωνιστικού βιομηχανικού τομέα και οι εξαγωγές .Διαπιστώθηκε για μία ακόμη φορά ότι η προσφορά κεφαλαίων υπό ευνοϊκούς όρους, όπως και η πολιτική υψηλής προστασίας έναντι του ξένου ανταγωνισμού, που ασκήθηκε μέχρι την είσοδο της χώρας στην Ευρωπαϊκή Ένωση, δεν είναι επαρκείς για την προώθηση της εκβιομηχάνισης. Βασική προϋπόθεση είναι η δημιουργία ενός ελκυστικού επενδυτικού περιβάλλοντος, που εξακολουθεί να μην υπάρχει στη χώρα, γεγονός που εξηγεί την υστέρηση στην προσέλκυση από το εξωτερικό άμεσων παραγωγικών επενδύσεων.

Η απελευθέρωση του τραπεζικού συστήματος και των επιτοκίων

Ο νόμος 1266 του 1982 επέφερε ριζική μεταβολή στην άσκηση της νομισματικής και πιστωτικής πολιτικής. Η Νομισματική Επιτροπή καταργήθηκε και οι ευρύτατες αρμοδιότητές της στην άσκηση της νομισματικής και πιστωτικής πολιτικής μεταβιβάστηκαν στην Τράπεζα της Ελλάδος. Οι αυξημένες αυτές εξουσίες έδωσαν τη δυνατότητα στην Τράπεζα της Ελλάδος να προχωρήσει σε ριζική μεταβολή στην κατεύθυνση της νομισματικής πολιτικής και στην απελευθέρωση του πιστωτικού συστήματος και των επιτοκίων, παρά τις ιδιαίτερα δυσμενείς οικονομικές συνθήκες που επικρατούσαν. Ο πληθωρισμός και τα δημόσια ελλείμματα ήταν σε υψηλά επίπεδα, οι πληθωριστικές προσδοκίες ήταν έντονες, ενώ η χώρα αντιμετώπιζε σοβαρές δυσχέρειες στις εξωτερικές πληρωμές της.

Κύριο εμπόδιο στην άσκηση αποτελεσματικής νομισματικής πολιτικής ήταν ο διοικητικός καθορισμός των επιτοκίων. Η εμπειρία είχε δείξει ότι, υπό τις επικρατούσες αντιλήψεις και με δεδομένη την αντίσταση ισχυρών οικονομικών συμφερόντων, ήταν αδύνατο η Τράπεζα της Ελλάδος να αποφασίσει ουσιαστικές αυξήσεις των διοικητικά καθοριζόμενων επιτοκίων, τα οποία σε πολλές περιπτώσεις ήταν σε επίπεδα σημαντικά χαμηλότερα από τον πληθωρισμό. Με δεδομένες τις σοβαρές μακροοικονομικές ανισορροπίες, οριακές προσαρμογές των επιτοκίων δεν θα είχαν αξιόλογες επιδράσεις στη ζήτηση και στον πληθωρισμό, ή και στην ορθολογικότερη κατανομή των οικονομικών πόρων. Τα περιθώρια για την άσκηση αποτελεσματικής νομισματικής και πιστωτικής πολιτικής θα διευρύνονταν, αν τα επιτόκια προσδιορίζονταν από την αγορά. Επομένως, η απελευθέρωση των επιτοκίων, που ήταν επιθυμητή και για άλλους λόγους, ήταν προϋπόθεση για την άσκηση αποτελεσματικής πολιτικής.

Στη διάρκεια της δεκαετίας του ’80 η Τράπεζα της Ελλάδος, ενισχυμένη από τις θεσμικές ρυθμίσεις του 1982, προχώρησε στην απελευθέρωση των επιτοκίων και του τραπεζικού συστήματος και σε ριζική αλλαγή της κατεύθυνσης της νομισματικής πολιτικής. Το εγχείρημα δεν ήταν εύκολο υπό τις επικρατούσες τότε αντιλήψεις και τα ισχυρά οικονομικά συμφέροντα που θα μπορούσαν να θιγούν. Για τον λόγο αυτό, η απελευθέρωση ήταν σταδιακή, προχώρησε όμως με επιταχυνόμενο ρυθμό από τα μέσα της δεκαετίας του ’80. Αρχικά υπήρξε ενοποίηση προς τα πάνω της μεγάλης ποικιλίας των χαμηλών τραπεζικών επιτοκίων. Τα χαμηλά επιτόκια άρχισαν να αυξάνονται με αποφάσεις της Τράπεζας της Ελλάδος. Σε πολλές περιπτώσεις αποφασίστηκαν διαδοχικές αυξήσεις, ενώ σε άλλες περιπτώσεις τα χαμηλά επιτόκια καταργήθηκαν και αυτομάτως στις σχετικές κατηγορίες δανείων ίσχυε ένα σημαντικά υψηλότερο επιτόκιο. Τελικά, η μεγάλη ποικιλία επιτοκίων τραπεζικού δανεισμού αντικαταστάθηκε από δύο βασικά επιτόκια, ένα για βραχυπρόθεσμες πιστώσεις (21,5%) και ένα για τα δάνεια μέσης και μακράς διάρκειας (18%). Αλλά και τα επιτόκια αυτά εξακολουθούσαν να είναι διοικητικά καθοριζόμενα, γεγονός που δεν επέτρεπε στην Τράπεζα της Ελλάδος να ασκήσει αποτελεσματική νομισματική πολιτική, που ήταν η κεντρική της επιδίωξη. Το επόμενο επομένως δυσκολότερο, αλλά αναγκαίο βήμα ήταν η απελευθέρωση των επιτοκίων.

Το αποφασιστικό βήμα έγινε στις 30 Ιουνίου 1987, όταν η Τράπεζα της Ελλάδος καθόρισε ελάχιστο όριο επιτοκίου 21% για όλες τις βραχυπρόθεσμες πιστώσεις των εμπορικών τραπεζών. Μέχρι τότε, κατά πάγια τακτική όλα τα επιτόκια δανεισμού των εμπορικών τραπεζών που καθόριζε μέχρι το 1982 η Νομισματική Επιτροπή και εν συνεχεία η Τράπεζα της Ελλάδος ήταν τα ανώτατα επιτρεπόμενα. Δεδομένου ότι το ελάχιστο αυτό επιτόκιο ήταν χαμηλότερο από το επίπεδο ισορροπίας, το γενικό βραχυπρόθεσμο επιτόκιο δανεισμού άρχισε να προσδιορίζεται από τις ίδιες τις εμπορικές τράπεζες και να κινείται βαθμιαία προς τα πάνω, εξέλιξη που σύντομα συμπαρέσυρε και όσα επιτόκια ήταν χαμηλότερα του 20%, περιλαμβανομένου και του βασικού επιτοκίου των δανείων μέσης και μακράς προθεσμίας. Τον Νοέμβριο του 1987 απελευθερώθηκαν και τα επιτόκια των καταθέσεων προθεσμίας και ταμιευτηρίου υπό προειδοποίηση.

Η Τράπεζα της Ελλάδος ήταν πλέον σε θέση να επηρεάζει το ύψος των τραπεζικών επιτοκίων, μέσω κατάλληλων παρεμβάσεών της στις χρηματοπιστωτικές αγορές και μέσω μεταβολών του επιτοκίου της στις υπεραναλήψεις των τραπεζών από τους τρεχούμενους λογαριασμούς τους. Πράγματι, η Τράπεζα της Ελλάδος έκανε ευρεία χρήση των μέσων αυτών πολιτικής για να υπερνικηθεί η διστακτικότητα που έδειξαν σε πρώτη φάση οι εμπορικές τράπεζες να αυξήσουν τα επιτόκιά τους δανεισμού. Εκτός από τις επεμβάσεις της στις χρηματοπιστωτικές αγορές, η Τράπεζα της Ελλάδος αύξησε βαθμιαία το επιτόκιό της στις υπεραναλήψεις των εμπορικών τραπεζών στο 30%, που καθιστούσε ασύμφορη την προσφυγή των εμπορικών τραπεζών στην άντληση κεφαλαίων από την Τράπεζα της Ελλάδος για τη χρηματοδότηση της επέκτασης των δανείων τους.

Στην περίπτωση των ειδικών πιστωτικών οργανισμών η Τράπεζα της Ελλάδος, που μέχρι τα μέσα της δεκαετίας του ’80 ήταν η κύρια πηγή κεφαλαίων για τις δανειοδοτήσεις τους, περιόρισε βαθμιαία τη χρηματοδότησή της και τελικά τη διέκοψε πλήρως και οι ειδικοί αυτοί πιστωτικοί οργανισμοί τέθηκαν στην ίδια μοίρα με τις εμπορικές τράπεζες όσον αφορά στις δυνατότητες, στις προϋποθέσεις και στους όρους προσφυγής τους στην Τράπεζα της Ελλάδος για την άντληση κεφαλαίων. Συνέπεια ήταν για να εξασφαλίσουν κεφάλαια, ώστε να συνεχίσουν την δανειοδοτική τους δραστηριότητα, υποχρεώθηκαν να καθορίσουν τα επιτόκια των καταθέσεων τους στο ύψος των αντίστοιχων επιτοκίων των εμπορικών τραπεζών.

Παράλληλα με την απελευθέρωση των τραπεζικών επιτοκίων, κινήθηκε και βαθμιαία επιταχύνθηκε η διαδικασία για τη κατάργηση των εξειδικευμένων πιστωτικών κανόνων και ρυθμίσεων και των ποσοτικών πιστωτικών περιορισμών και την παροχή ευχέρειας στα πιστωτικά ιδρύματα να επιλέγουν τις δανειοδοτήσεις και τις λοιπές τοποθετήσεις τους με τραπεζικά κριτήρια, η Τράπεζα της Ελλάδος έπαψε να προσδιορίζει με αποφάσεις της τη διάρθρωση του χαρτοφυλακίου των εμπορικών τραπεζών και έδωσε τη δυνατότητα στις τράπεζες ν α προσφέρουν νέα προϊόντα.

Μετά την απελευθέρωση των τραπεζικών επιτοκίων και τον προσδιορισμό τους από την αγορά, έγιναν περιττοί οι εξειδικευμένοι πιστωτικοί κανόνες και περιορισμοί και οι συναφείς ρυθμίσεις, όπως και η διάθεση ορισμένων ποσοστών των διαθεσίμων των εμπορικών τραπεζών από καταθέσεις σε ορισμένους κλάδους ή οικονομικές δραστηριότητες (βιοτεχνία, επενδύσεις στη βιομηχανία, χρηματοδότηση δημοσίων επιχειρήσεων). Η κατάργηση των τελευταίων αυτών υποχρεώσεων των εμπορικών τραπεζών ολοκληρώθηκε τα πρώτα έτη της δεκαετίας του ’90.

Η είσοδος στη δεκαετία του ’90 βρήκε ουσιαστικά το ελληνικό πιστωτικό σύστημα και τα τραπεζικά επιτόκια απελευθερωμένα. Μετά την κατάργηση των πιστωτικών κανόνων και ρυθμίσεων, σημαντικοί οικονομικοί τομείς και μεγάλη κατηγορία οικονομικών δραστηριοτήτων, των οποίων η τραπεζική πιστοδότηση απαγορευόταν ή υπόκεινταν σε ποσοτικούς περιορισμούς, απέκτησαν πλήρη ικανότητα πρόσβασης στη τραπεζική δανειοδότηση. Βαθμιαία, τα πρώτα έτη της δεκαετίας του ’90, καταργήθηκε και η υποχρέωση των εμπορικών τραπεζών να τοποθετούν ορισμένο ποσοστό των διαθεσίμων τους από καταθέσεις σε έντοκα γραμμάτια του δημοσίου, με συνέπεια το κράτος να υποχρεωθεί να προσφεύγει στην αγορά για τη χρηματοδότηση του συνόλου των δανειακών του αναγκών. Μόνο η καταναλωτική πίστη και η παροχή στεγαστικών δανείων εξακολούθησαν να υπόκεινται, για νομισματικούς λόγους, σε ποσοτικούς περιορισμούς, οι οποίοι καταργήθηκαν περί τα μέσα της δεκαετίας του ’90, όταν τα δημόσια ελλείμματα είχαν αρχίσει να περιορίζονται και ο πληθωρισμός να υποχωρεί.

Το νέο τραπεζικό τοπίο

Οι τράπεζες μετά την απελευθέρωση του τραπεζικού συστήματος και των επιτοκίων έδειξαν διστακτικότητα τα πρώτα έτη της δεκαετίας του ’90 να αξιοποιήσουν τις νέες δυνατότητες που τους είχαν παρασχεθεί. Μία πιθανή εξήγηση είναι το γεγονός ότι σχεδόν επί μισό αιώνα λειτούργησαν υπό ένα αυστηρό καθεστώς διοικητικά καθοριζόμενων επιτοκίων και εξειδικευμένων πιστωτικών κανόνων και ρυθμίσεων. Ιδίως έδειξαν διστακτικότητα να προσαρμόσουν τα απελευθερωμένα επιτόκια δανεισμού τους τα οποία ήταν όπως αναφέρθηκε, χαμηλότερα από το επίπεδο ισορροπίας τους. Ακόμη, ήταν μεγάλες οι καθυστερήσεις των τραπεζών να επεκτείνουν τις δανειοδοτήσεις τους σε νέους τομείς και νέες δραστηριότητες, που υπόκειντο σε ποσοτικούς περιορισμούς πριν από την απελευθέρωση του πιστωτικού συστήματος, και να προσφέρουν στην αγορά νέα προϊόντα, Μία ξένη τράπεζα πήρε την πρωτοβουλία να καθορίσει τα επιτόκια δανεισμού της υψηλότερα από το 21%, που ήταν το ελάχιστο επιτρεπόμενο επιτόκιο τραπεζικού δανεισμού. Με δεδομένη την ολιγοπωλιακή διάρθρωση του ελληνικού τραπεζικού συστήματος, ακολούθησε η μεγαλύτερη ελληνική εμπορική τράπεζα, τα επιτόκια δανεισμού της οποίας σε πρώτη φάση ακολουθούσαν οι λοιπές ελληνικές εμπορικές τράπεζες.

Ο επιτοκιακός ανταγωνισμός

Ανταγωνισμός επιτοκίων μεταξύ των τραπεζών άρχισε να αναπτύσσεται από τα μέσα περίπου της δεκαετίας του ’90, με κύρια επιδίωξη την αύξηση των μεριδίων τους της αγοράς, με την πάροδο δε του χρόνου ο ανταγωνισμός γινόταν οξύτερος. Ορισμένες από τις μικρότερες τράπεζες την περίοδο αυτή άρχισαν να επιδιώκουν αύξηση του μεγέθους τους με συγχωνεύσεις και εξαγορές, με επέκταση του δικτύου υποκαταστημάτων τους και με άσκηση επιθετικής πολιτικής, με βασική επιδίωξη την απόσπαση ενός μεγαλύτερου μεριδίου της τραπεζικής αγοράς. Το αποτέλεσμα ήταν οι μικρές αυτές τράπεζες να επιτύχουν μεγαλύτερο μέγεθος και να συμβάλουν στην ενίσχυση του ανταγωνισμού.

Ουσιαστικά η πρώτη πενταετία της δεκαετίας του ’90 ήταν περίοδος προσαρμογής του τραπεζικού συστήματος στις νέες συνθήκες. Το 1986 το τραπεζικό σύστημα διατηρούσε τα βασικά παραδοσιακά χαρακτηριστικά του.

Ειδικότερα:

Οι ελληνικές εμπορικές τράπεζες διατηρούσαν τον κυρίαρχο ρόλο τους στο ελληνικό τραπεζικό σύστημα, τον οποίο την περίοδο που ακολούθησε ενίσχυσαν ακόμη περισσότερο. Το μερίδιο της αγοράς τους, με βάση το ενεργητικό τους, ήταν 86,5%, έναντι περίπου 10% των ξένων τραπεζών. Το υψηλό μερίδιο των εμπορικών τραπεζών οφείλεται και στο γεγονός ότι, μετά την απελευθέρωση του τραπεζικού συστήματος, ορισμένοι ειδικοί πιστωτικοί οργανισμοί, συγκεκριμένα η ΑΤΕ και το Ταχυδρομικό Ταμιευτήριο, απέκτησαν την ικανότητα να ασκούν γενικές τραπεζικές εργασίες, κατέστησαν ουσιαστικά εμπορικές τράπεζες.-

Ο βαθμός συγκέντρωσης του ελληνικού τραπεζικού συστήματος, με βάση το μερίδιο των πέντε μεγαλύτερων τραπεζών στο σύνολο του ενεργητικού, ήταν 66,5%. Είχε ενισχυθεί με την πραγματοποίηση συγχωνεύσεων και εξαγορών μεταξύ τραπεζών μικρού και μεσαίου μεγέθους και την ενσωμάτωση στις μεγαλύτερες τράπεζες των θυγατρικών τους τραπεζών.

Ως ποσοστό του ακαθάριστου εγχώριου προϊόντος, το ενεργητικό του ελληνικού τραπεζικού συστήματος αντιστοιχούσε στο 161,5% και ήταν σημαντικά χαμηλότερο του αντίστοιχου μέσου όρου των χωρών της Ευρωπαϊκής ΄Ενωσης, που υπερέβαινε το 300%.Τούτο αντανακλά σημαντικά χαμηλότερο βαθμό χρηματοοικονομικής διαμεσολάβησης στην Ελλάδα, σε σύγκριση με τον αντίστοιχο στις χώρες της Ευρωπαϊκής ΄Ενωσης, και την ύπαρξη σημαντικών περιθωρίων για επέκταση των τραπεζικών πιστώσεων.

Τα δάνεια και οι πιστώσεις των εμπορικών τραπεζών, ως ποσοστό των απασχολουμένων κεφαλαίων αντιστοιχούσαν στο 31,5%. Το ποσοστό αυτό ήταν σημαντικά χαμηλότερο, σε σύγκριση με τα αντίστοιχα ποσοστά των λοιπών χωρών της Ευρωπαϊκής ΄Ενωσης. Η προφανής εξήγηση είναι ότι στην Ελλάδα το πιστωτικό σύστημα λειτούργησε υπό ένα αυστηρό σύστημα πιστωτικών περιορισμών και οι εμπορικές τράπεζες ήταν υποχρεωμένες να τοποθετούν ένα υψηλό ποσοστό των διαθεσίμων τους από καταθέσεις σε έντοκα γραμμάτια του κράτους.

Η ανάγκη εξυγίανσης των χαρτοφυλακίων

Πρέπει να επισημανθεί ότι οι ελληνικές τράπεζες, κυρίως οι άμεσα ή έμμεσα ελεγχόμενες από το κράτος, εξακολουθούσαν και περί τα μέσα της δεκαετίας του ’90 να αντιμετωπίζουν σοβαρά διαρθρωτικά και λειτουργικά προβλήματα. Παρά τις προσπάθειες που είχαν γίνει, η ποιότητα του χαρτοφυλακίου ορισμένων από τις τράπεζες αυτές, μεταξύ των οποίων και η μεγαλύτερη ελληνική εμπορική τράπεζα, εξακολουθούσε να είναι ιδιαίτερα χαμηλή. ΄Ήταν επομένως επείγουσα η ανάγκη εξυγίανσης των χαρτοφυλακίων και η διασφάλιση αποτελεσματικότερης λειτουργίας των τραπεζών αυτών, ιδίως υπό τις νέες ανταγωνιστικές συνθήκες που αναπτύσσονταν στα πλαίσια της ενοποιούμενης ευρωπαϊκής χρηματοπιστωτικής αγοράς και της προοπτικής εισόδου της χώρας στην Οικονομική και Νομισματική ΄Ενωση, η οποία θα ενίσχυε ακόμη περισσότερο τον ανταγωνισμό στον χρηματοπιστωτικό τομέα. Οι προσπάθειες για εξυγίανση των τραπεζικών χαρτοφυλακίων και για αποτελεσματικότερη λειτουργία εντάθηκαν και, με τη συνδρομή και ορισμένων ευνοϊκών συγκυριών, σημειώθηκε ουσιώδης πρόοδος τόσο στη βελτίωση των χαρτοφυλακίων όσο και στην αποτελεσματικότερη λειτουργία των εν λόγω τραπεζών. Στο τέλος της δεκαετίας του ’90 η μεγαλύτερη εμπορική τράπεζα είχε επιτύχει σημαντική βελτίωση του χαρτοφυλακίου της, ενώ η βελτίωση ήταν περιορισμένη και ανεπαρκής στην περίπτωση δύο άλλων εμπορικών τραπεζών, οι οποίες ήταν υπό έμμεσο κρατικό έλεγχο. Η μία από τις δύο αυτές τράπεζες τελικά εξαγοράστηκε από ιδιωτική ελληνική τράπεζα και η δεύτερη από ξένη τράπεζα.

‘Οπως αναφέρθηκε, η κυρίαρχη θέση του εμπορικού τραπεζικού συστήματος στην ελληνική τραπεζική αγορά στηρίζεται, σε μεγάλο βαθμό, στην ικανότητά του να προσελκύει ένα υψηλό ποσοστό των ιδιωτικών καταθέσεων. Από την άποψη αυτή, πλεονεκτούσαν οι παλαιότερες τράπεζες που διέθεταν ένα εκτεταμένο δίκτυο καταστημάτων, ενώ από τις νεότερες τράπεζες οι περισσότερο δυναμικές, στη προσπάθειά τους να αποσπάσουν ένα μεγαλύτερο τμήμα των καταθέσεων και της τραπεζικής αγοράς, προκάλεσαν ενίσχυση του ανταγωνισμού, που τελικά συνέβαλε στην αποτελεσματικότερη οργάνωση και λειτουργία και στην υψηλή κερδοφορία των τραπεζών. Τα υψηλά κέρδη επέτρεψαν στις περισσότερο δυναμικές τράπεζες (μεταξύ των οποίων περιλαμβάνεται και η μεγαλύτερη εμπορική τράπεζα\ να αυξήσουν την εσωτερική αποταμίευση και, σε συνδυασμό με αυξήσεις του μετοχικού τους κεφαλαίου, να ενισχύσουν την κεφαλαιακή τους βάση. Οι εξελίξεις αυτές κατέστησαν ικανές τις περισσότερο δυναμικές ελληνικές τράπεζες, από τα τελευταία έτη της δεκαετίας του ’90, να αναπτύσσονται με σημαντικά ταχύτερους ρυθμούς και βαθμιαία να αντιμετωπίζουν από καλύτερη θέση τις νέες ανταγωνιστικές συνθήκες. Αντίθετα, το σχετικό μέγεθος των λοιπών υπό κρατικό έλεγχο τραπεζών, οι οποίες δεν μπόρεσαν να προσαρμοστούν στις νέες ανταγωνιστικές συνθήκες, άρχισε να συρρικνώνεται.

Η πρόοδος όμως που είχε συντελεσθεί μέχρι το τέλος της δεκαετίας του ’90 δεν ήταν επαρκής για να αντιμετωπίσουν τα ελληνικά πιστωτικά ιδρύματα τον ανταγωνισμό μεγαλύτερων και ισχυρότερων τραπεζών στα πλαίσια της ενοποιημένης χρηματοπιστωτικής ευρωπαϊκής αγοράς, ιδίως αν ληφθεί υπόψη ότι οι ευρωπαϊκές τράπεζες προσέφεραν ήδη ποικιλία νέων ελκυστικών προϊόντων και αναβαθμισμένων τραπεζικών υπηρεσιών στους πελάτες τους. Έπρεπε επομένως τα ελληνικά πιστωτικά ιδρύματα, για να διασφαλίσουν την ανταγωνιστική τους ικανότητα, να συνεχίσουν τις προσπάθειές τους. Να συνεχίσουν να βελτιώνουν τη κεφαλαιακή τους θέση, να πραγματοποιούν σημαντικές επενδύσεις σε νέες τεχνολογίες πληροφορικής, να επιτύχουν ακόμη αποτελεσματικότερη λειτουργία και ενίσχυση της ανταγωνιστικότητας και να εξασφαλίσουν αποτελεσματικότερη διαχείριση των κινδύνων.

Στους τομείς αυτούς έχει πράγματι συντελεσθεί σημαντική πρόοδος. ‘Εχει ενισχυθεί η κεφαλαιακή επάρκεια, έχουν βελτιωθεί οι δείκτες φερεγγυότητας και επί σειρά ετών οι τράπεζες παρουσιάζουν υψηλή κερδοφορία. Είναι επίσης σημαντική η πρόοδος στην εισαγωγή νέας τεχνολογίας, στον εκσυγχρονισμό των τραπεζικών συναλλαγών και στην προσφορά νέων τραπεζικών προϊόντων και υπηρεσιών. Στα πλαίσια της διευρυμένης αγοράς χρήματος και κεφαλαίου, οι ελληνικές τράπεζες έχουν πλήρη επίγνωση ότι δεν θα είναι οι αποκλειστικοί φορείς παροχής χρηματοοικονομικών υπηρεσιών στην ελληνική αγορά, γεγονός που επιβάλλει τη συνεχή βελτίωση της τραπεζικής υποδομής και αναβάθμιση της λειτουργικής τους αποτελεσματικότητας. ‘Ήδη, η παγκοσμιοποίηση των αγορών, η εισαγωγή του ευρώ και η διευρυμένη ζήτηση νέων χρηματοοικονομικών προϊόντων και υπηρεσιών έχουν προκαλέσει σημαντική αναμόρφωση του ελληνικού τραπεζικού συστήματος, η οποία όμως πρέπει να συνεχισθεί.

Οι ξένοι παίκτες

Ο ανταγωνισμός των ξένων τραπεζών είναι εύλογο να αναμένεται ότι βαθμιαία θα αποβεί εντονότερος σε δύο τομείς τραπεζικής δραστηριότητας: Πρώτον, στη διαχείριση κεφαλαίων και περιουσιακών στοιχείων των πελατών, ιδίως αν ληφθεί υπόψη ότι με την πάροδο του χρόνου είναι εύλογο να αναμένεται ότι θα ενισχυθεί η τάση διεθνοποίησης των ιδιωτικών χαρτοφυλακίων. Δεύτερον, στην ικανοποίηση της ζήτησης για επενδυτικής φύσεως τραπεζικές υπηρεσίες, ιδίως για την υποβοήθηση της προσφυγής σε αγορές του εξωτερικού για άντληση κεφαλαίων, όπως και συγχωνεύσεων και εξαγορών ή άλλης μορφής συνεργασιών μεταξύ επιχειρήσεων (επενδυτική τραπεζική). Και οι δύο αυτοί τομείς τραπεζικής δραστηριότητας συνεπάγονται οικονομίες κλίμακος και απαιτούν υψηλής στάθμης προσωπικό, που σπανίζει ακόμη και σε ανεπτυγμένες διεθνείς αγορές.

Αντίθετα, η κατάτμηση της τραπεζικής αγοράς της Ζώνης του Ευρώ φαίνεται ότι θα διατηρηθεί επί μακρό χρονικό διάστημα στον τομέα της λιανικής τραπεζικής. Επομένως, στον τομέα αυτόν οι ελληνικές τράπεζες θα εξακολουθήσουν να μονοπωλούν την ελληνική τραπεζική αγορά. Πράγματι, οι λιανικές τραπεζικές εργασίες επεκτείνονται με ιδιαίτερα ταχείς ρυθμούς και αποτελούν την κύρια πηγή εσόδων των τραπεζών. Είναι αξιοσημείωτο ότι οι τόκοι είναι η σημαντικότερη πηγή εσόδων των ελληνικών τραπεζών. Το 2006 εξασφάλισαν το 73% του συνόλου των εσόδων, τα δε έσοδα από προμήθειες, που συνδέονται κυρίως με την δανειοδοτική δραστηριότητα των τραπεζών, το 15% περίπου των εσόδων, Το υπόλοιπο των τραπεζικών πιστώσεων στην πενταετία 2002 – 2006 αυξήθηκε κατά 232,4% (από 71.183 εκατ.ευρώ στο τέλος του 2001 σε 165.400 εκατ.ευρώ στο τέλος του 2006). Ιδιαίτερη υψηλή ήταν η αύξηση των πιστώσεων προς τα νοικοκυριά (356%), από 23.504 εκατ.ευρώ στο τέλος του 2001 σε 83.742 εκατ.ευρώ στο τέλος του 2006. Ειδικότερα τα δάνεια στον οικισμό αυξήθηκαν αντίστοιχα κατά 365%, από 15.652 εκατ. Ευρώ σε 57.145 εκατ.ευρώ, ενώ τα καταναλωτικά δάνεια αυξήθηκαν κατά 339%, από 7.852 εκατ.ευρώ σε 26.597 εκατ.ευρώ. Αντίθετα, τα δάνεια προς επιχειρήσεις αυξήθηκαν κατά πολύ χαμηλότερο ποσοστό (66,8%), από 47.679 εκατ.ευρώ σε 79.523 εκατ.ευρώ.

Οι υψηλές αυξήσεις των δανείων για οικισμό και της καταναλωτικής πίστης εξηγούνται από το ότι οι δύο αυτές κατηγορίες τραπεζικού δανεισμού στο παρελθόν υπόκειντο σε αυστηρούς ποσοτικούς περιορισμούς. Επίσης, τα σημαντικά χαμηλότερα επιτόκια που ίσχυσαν σε σύγκριση με το παρελθόν, μετά την είσοδο της χώρας στη Ζώνη του Ευρώ, συνέβαλαν σε μεγάλη αύξηση της ζήτησης των δύο αυτών κατηγοριών δανείων. Οι τράπεζες ανταποκρίθηκαν στη ζήτηση. Στην πραγματικότητα, ήταν ιδιαίτερα έντονος ο ανταγωνισμός μεταξύ των τραπεζών για τη χορήγηση δανείων των εν λόγω δύο κατηγοριών. Σχετικά με τα επιτόκια δανεισμού, παρατηρείται ότι ο έντονος ανταγωνισμός έχει μειώσει τα επιτόκια των δανείων για κατοικία περίπου στα επίπεδα, ή σε αρκετές περιπτώσεις σε επίπεδα χαμηλότερα, των λοιπών χωρών της Ζώνης του Ευρώ, Αντίθετα, τα επιτόκια στα καταναλωτικά δάνεια διατηρούνται σε επίπεδα υψηλότερα από τα αντίστοιχα επιτόκια των λοιπών χωρών της Ζώνης του Ευρώ γιατί το στοιχείο του κινδύνου στην κατηγορία αυτή δανείων είναι υψηλότερο.

Αξίζει να σημειωθεί ότι η ποιότητα του χαρτοφυλακίου δανείων των τραπεζών δεν κρίνεται ικανοποιητική. Στο τέλος του 2006 δάνεια σε καθυστέρηση αντιστοιχούσαν στο 5,4%στο συνολικό ποσό των δανείων, παρά τη διαγραφή επισφαλών απαιτήσεων 2005.Το ποσοστό αυτό των δανείων σε καθυστέρηση ήταν σημαντικά υψηλότερο από τον αντίστοιχο μέσο όρο των χωρών της Ευρωπαϊκής ΄Ενωσης (2,9%). Ιδιαίτερα υψηλές ήταν οι καθυστερήσεις στη καταναλωτική πίστη (6,9% του υπολοίπου της σχετικής κατηγορίας δανείων) και στα επιχειρηματικά δάνεια (το αντίστοιχο ποσοστό ήταν 6%). Σχετικά χαμηλότερο (3,4%) ήταν το ποσό των καθυστερήσεων στα στεγαστικά δάνεια, υψηλότερο όμως τον μέσο όρο των χωρών της Ευρωπαϊκής ΄Ενωσης. Σε ορισμένους κλάδους τα ποσοστά των καθυστερήσεων ήταν σημαντικά υψηλότερα, π.χ. στην περίπτωση της κλωστοϋφαντουργίας το ποσοστό ήταν 11,6%.

Τα υψηλά αυτά ποσοστά των δανείων σε καθυστέρηση υποδηλώνουν ενδεχομένως εν μέρει ότι οι ελληνικές τράπεζες στην προσπάθειά τους να διευρύνουν τα μερίδια τους στην ελληνική τραπεζική αγορά, εφάρμοσαν χαλαρότερα κριτήρια στην επιλογή των δανείων τους. Υποδηλώνει όμως κυρίως ανεπάρκεια των μηχανισμών αξιολόγησης των δανειοληπτών και της ικανότητάς τους να ανταποκριθούν στις υποχρεώσεις που αναλαμβάνουν. Πρόκειται για σοβαρή αδυναμία του ελληνικού τραπεζικού συστήματος η οποία, αν δεν αντιμετωπισθεί αποτελεσματικά, θα φέρει αρνητικές επιπτώσεις στη κερδοφορία των τραπεζών στον βαθμό που θα ενισχύεται ο ανταγωνισμός και θα μειώνεται το περιθώριο επιτοκίου σε όλες τις κατηγορίες δανείων.

Παράγοντας κέρδη

Η υψηλή κερδοφορία των τραπεζών κατά τα τελευταία έτη, οφείλεται εν μέρει στους υψηλούς ρυθμούς οικονομικής ανάπτυξης της χώρας, παρείχε σημαντικές δυνατότητες, τις οποίες τράπεζες αξιοποίησαν σε σημαντικό βαθμό. Ο χαμηλός βαθμός διαμεσολάβησης και το χαμηλό ποσοστό των πιστώσεων και δανείων των ελληνικών τραπεζών, συγκριτικά με τις λοιπές χώρες της Ευρωπαϊκής ‘Ενωσης, παρέχουν σημαντικές δυνατότητες για πιστωτική επέκταση κυρίως σε νέους τομείς. Τις δυνατότητες αυτές έχουν αξιοποιήσει σε μεγάλο βαθμό οι ελληνικές τράπεζες, ιδίως με αυξήσεις των δανείων τους στη καταναλωτική πίστη, σε στεγαστικά δάνεια, σε κατασκευαστικές εταιρείες στο εμπόριο και σε σειρά άλλων οικονομικών δραστηριοτήτων, η δανειοδότηση των οποίων υπόκεινταν σε περιορισμούς στο παρελθόν.

Παράλληλα, οι τράπεζες έχουν αρχίσει να αναπτύσσουν δραστηριότητα στην προσφορά νέων προϊόντων, που τους επιτρέπουν να διευρύνουν τις πηγές των εσόδων, Η προσφορά νέων προϊόντων είναι αναγκαία τόσο για να αντιμετωπίσουν τον ανταγωνισμό των ξένων τραπεζών όσο και γιατί οι ‘Ελληνες αποταμιευτές, για να επιτύχουν καλύτερες αποδόσεις των αποταμιεύσεών τους, έχουν προχωρήσει σε διαφοροποίηση των χαρτοφυλακίων τους, με την προσθήκη νέων προϊόντων, ενώ παρατηρείται και τάση, σε περιορισμένη επί του παρόντος έκταση, και για διεθνοποίηση των χαρτοφυλακίων των ιδιωτών. Με δεδομένες τις εξελίξεις αυτές, οι ελληνικές τράπεζες οφείλουν να προχωρήσουν στην προσφορά νέων προϊόντων που να εγγυώνται ασφάλεια και ικανοποιητικές αποδόσεις, υπό ανταγωνιστικούς όρους.

Η ανάπτυξη της δραστηριότητας των τραπεζών σε νέα προϊόντα είναι αναγκαία για τη διεύρυνση των πηγών των εσόδων τους, αν ληφθεί υπόψη ότι η επιδίωξη των αποταμιευτών να επιτύχουν υψηλότερες αποδόσεις των αποταμιεύσεών τους οδηγεί βαθμιαία σε αποδιαμεσολάβηση και επιβράδυνση των ρυθμών αύξησης των καταθέσεών τους, με συνέπεια να μειώνεται ένα βασικό πλεονέκτημα που διαθέτουν σήμερα οι τράπεζες. Είναι αξιοσημείωτο ότι ήδη ορισμένες τράπεζες, ιδίως οι νεότερες, δεν διαθέτουν επάρκεια καταθέσεων και είναι υποχρεωμένες να προσφεύγουν σε εξωτερικές πηγές κεφαλαίων, κυρίως στη διατραπεζική αγορά, αλλά και στην τιτλοποίηση απαιτήσεών τους από δάνεια για την ενίσχυση της ρευστότητας και τη χρηματοδότηση της πιστωτικής επέκτασής τους. Η μετάθεση του πιστωτικού κινδύνου μέσω τιτλοποιήσεων απαιτήσεων ενδέχεται, υποστηρίζει η Τράπεζα της Ελλάδος στην ‘Εκθεση του Διοικητή για το 2006, να έχει συμβάλει στη χαλάρωση των πιστοδοτικών κριτηρίων των τραπεζών.

Η επόμενη ημέρα: οι αναγκαίες προϋποθέσεις

Ο ρόλος ενός σύγχρονου και αποτελεσματικού τραπεζικού συστήματος δεν περιορίζεται στην προσέλκυση καταθέσεων και στη χορήγηση δανείων. Είναι κατά πολύ ευρύτερος. Περιλαμβάνει τη διαμεσολάβηση μεταξύ των αποταμιευτών και των επενδυτών, τη μετατροπή βραχυπρόθεσμων διαθεσίμων σε μακροπρόθεσμες τοποθετήσεις, τη διευκόλυνση της διεξαγωγής των πληρωμών, την υποβοήθηση των επιχειρήσεων που προσφεύγουν σε τραπεζική δανειοδότηση να σχεδιάζουν επιτυχή επενδυτικά προγράμματα, την υποβοήθηση της διαφοροποίησης των χαρτοφυλακίων των αποταμιευτών, την κατανομή των κινδύνων και τέλος την επιβολή πειθαρχίας στις δανειοδοτούμενες επιχειρήσεις να διατηρούν την χρηματοδοτική και οικονομική τους ισορροπία και αποτελεσματική διοίκηση και διαχείριση. Ιδιαίτερη σημασία έχει, για τη διασφάλιση των συμφερόντων τόσο των ιδίων των τραπεζών όσο και των πελατών τους, η ικανότητα των τραπεζών να αξιολογούν τα επενδυτικά προγράμματα για τα οποία ζητείται τραπεζική δανειοδότηση, ιδιαίτερα όταν πρόκειται για επιχειρήσεις μικρού και μεσαίου μεγέθους.

Η αξιολόγηση των προγραμμάτων αυτών παρουσιάζει στην πράξη σοβαρές δυσχέρειες, γιατί προϋποθέτει ορθή κρίση που αναφέρεται στην εκτίμηση μελλοντικών, σε σημαντικό βαθμό, αβέβαιων συνθηκών τόσο για τις προοπτικές και τις δυνατότητες, οικονομικές και διοικητικές, των φορέων που θα αναλάβουν τις επενδύσεις, όσο και για τις γενικότερες οικονομικές συνθήκες που θα επικρατήσουν κατά τη διάρκεια ζωής των επενδύσεων, Παρά τις δυσχέρειες αυτές, η αξιολόγηση είναι αναγκαία τόσο για να είναι σε θέση οι τράπεζες να κάνουν ορθές επιλογές των δανειοδοτήσεων και των λοιπών τοποθετήσεών τους, όσο και για να είναι ικανές να προβαίνουν σε ορθή ανάλυση και διαχείριση των κινδύνων που συνεπάγονται οι τοποθετήσεις τους.

Αξίζει να επισημανθεί ότι οι ελεγκτικές αρχές της Τράπεζας της Ελλάδος έχουν διαπιστώσει ότι είναι υψηλοί οι πιστωτικοί κίνδυνοι που έχουν αναλάβει οι ελληνικές τράπεζες. Ειδικότερα, υπάρχει προβληματισμός όσον αφορά στα υψηλά ποσοστά των δανείων σε καθυστέρηση, στα μεγάλα χρηματοδοτικά ανοίγματα (που υπερβαίνουν το 10% των ιδίων κεφαλαίων των πιστωτικών ιδρυμάτων) προς μεμονωμένες επιχειρήσεις ή ομίλους επιχειρήσεων, που αντιστοιχούν σε πολύ υψηλά ποσοστά 100 – 200% των ιδίων κεφαλαίων και στο κατά πόσο στην εκτίμηση του πιστωτικού κινδύνου λαμβάνεται επαρκώς υπόψη το ενδεχόμενο επιδείνωσης του οικονομικού περιβάλλοντος.

Σχετικά με την μεταβολή του οικονομικού περιβάλλοντος, επισημαίνεται ότι η διεθνής πιστωτική κρίση που συνεχίζεται από τον παρελθόντα Αύγουστο και έχει την αφετηρία της στην τιτλοποίηση τραπεζικών δανείων υψηλού κινδύνου (subprime lending) για κατοικίες στις ΗΠΑ έχει προκαλέσει σοβαρές ζημιές σε μεγάλες τράπεζες των ΗΠΑ και σε μερικές ευρωπαϊκές τράπεζες εκτός της Ζώνης του Ευρώ. Η διάρκεια και το βάθος της πιστωτικής αυτής κρίσης και οι πιθανές επιπτώσεις της στο διεθνές τραπεζικό σύστημα, ή ενδεχομένως και στον πραγματικό τομέα ορισμένων χωρών, είναι δύσκολο να προβλεφθούν. ‘Ηδη όμως η πιστωτική κρίση έχει προκαλέσει σε κάποιο βαθμό αβεβαιότητα και στενότητα ρευστότητας στις τράπεζες, παρά τις διαδοχικές παρεμβάσεις των κεντρικών τραπεζών (περιλαμβανομένης και της Ευρωπαϊκής Κεντρικής Τράπεζας) να ενισχύσουν την ρευστότητα. Υπό τις νέες αυτές συνθήκες, οι ελληνικές τράπεζες οφείλουν να εφαρμόζουν αυστηρότερα κριτήρια στην επιλογή των δανειοδοτήσεών τους και να προβαίνουν σε αποτελεσματικότερη διαχείριση των κινδύνων.

Α. Σ. ΑΠΙΔΙΑΣ vs Α. Ο. ΣΚΑΛΑΣ

Στη 2η αγωνιστική ο Αθλητικός Σύλλογος Απιδιάς υποδέχεται στο γήπεδο του χωριού την ομάδα του Α.Ο. Σκάλας.

Το μάτς είναι εξαιρετικής δυσκολίας και η ομάδα θα προσπαθήσει για το καλύτερο.

Επίσης το ΔΣ του πολιτιστικού συλλόγου των απανταχού απιδιωτών η "Παλαιά Κώμη" αποφάσισε τη δαπάνη δημοσιότητας του www.apidia.gr να γίνει μέσω της αμφίεσης της ομάδας ποδοσφαίρου του χωριού.